เชื่อกันว่าความก้าวหน้าของบล็อกเชน ในปีค.ศ.2019 จะเผยโฉมถึงปรากฏการณ์ของความเปลี่ยนแปลงและ Technology Disruption อย่างประจักษ์ชัดอีกหลายประการ เพราะวันนี้บล็อกเชนได้ก้าวข้ามความเป็นเทคโนโลยีที่รองรับ Bitcoin หรือคริปโตเคอเรนซี่ เข้าสู่มิติของการประยุกต์ใช้ในภาคอุตสาหกรรมจริง หรือ Real Sector จากกรณีตัวอย่างของการนำมาใช้ในอุตสาหกรรมภาคต่างๆ อย่างหลากหลาย คือมุมเปิดความคิดเห็นของนักพัฒนาและโปรแกรมเมอร์รุ่นเก๋ากว่า 20 ปีในวงการไอที โดม เจริญยศ ซีอีโอ บริษัท โดมคลาวด์ จำกัด และผู้ร่วมก่อตั้งบริษัท สยามไอซีโอ จำกัด และอีกหลายองค์กรที่ โดม เจริญยศมีส่วนร่วมก่อตั้งเพื่อหวังพัฒนาระบบนิเวศน์ของเทคโนโลยีรอบใหม่

“สถานการณ์บล็อกเชนในวันนี้ เป็นเรื่องที่รับรู้และเข้าใจกันอยู่ในคนสายเทคและกลุ่มฮาร์ดคอร์ ในส่วนภาคอุตสาหกรรมหรือองค์กร ธนาคารและกลุ่มสถาบันการเงินเริ่มมีการใช้บล็อกเชนมาสักระยะหนึ่งแล้ว เช่น นำมาใช้ในการออกหนังสือสัญญาค้ำประกัน (Bank Guarantee) ที่เป็นลักษณะออนไลน์อยู่บนบล็อกเชน ส่วนอุตสาหกรรมอื่นๆ ก็เริ่มศึกษาแนวทางการประยุกต์ใช้บล็อกเชน สำหรับในบ้านเราก็เรียกว่าอยู่ในขั้นของการเรียนรู้ ส่วนในกลุ่ม End User และการรับรู้บล็อกเชนในวงกว้าง คนทั่วไปส่วนใหญ่อาจไม่ค่อยรับรู้ว่า ระบบการทำธุรกรรมการเงินที่ใช้อยู่บางธุรกรรมเป็นบล็อกเชนแล้ว เช่น กฎหมายด้านดิจิทัลและธุรกรรมอิเล็กทรอนิกส์ ที่เริ่มประกาศใช้สำหรับการดำเนินธุรกรรมกับธนาคารและสถาบันการเงิน ที่อยู่ในขั้นตอน KYC (Know Your Customer) ที่มีการส่งข้อมูลส่วนตัวเพื่อยืนยันตัวตนที่เรียกว่า Digital ID ตรงนี้ เป็นการใช้บล็อกเชน ซึ่งคนทั่วไปยังไม่รู้ตัวว่าเทคโนโลยีบล็อกเชนได้เริ่มแทรกเข้ามาอยู่ในธุรกิจและชีวิตประจำวันแล้ว การส่งเสริมความเข้าใจและการรับรู้เรื่องของบล็อกเชนเพื่อเอาประโยชน์จากเทคโนโลยีที่เป็นอนาคตใหม่จึงเป็นสิ่งพึงควรและเป็นประโยชน์อย่างยิ่ง” คือความคิดเห็นของ โดม

อัปเดตการระดมทุน บนถนนเทคโนโลยี

โดม บอกเล่าถึงช่วงที่ผ่านมามีกระแสการระดมทุนที่เรียกว่า IEO หรือ Initial Exchange Offering ซึ่งมีโมเดลที่น่าตกใจ ชื่อ IEO ฟังคล้ายกับ ICO (Initial Coin Offering) ซึ่งได้รับความสนใจและมีอัตราเติบโตอย่างก้าวกระโดด ในหลายประเทศทั่วโลก เกิด Token หรือ Coin ที่ออกมาระดมทุนเป็นจำนวนเพิ่มขึ้นจากหลักร้อยเป็นหลักพันเหรียญในเวลาอันรวดเร็ว อย่างไรก็ดี โมเดล ICO ยังมีข้อจำกัด และยังรอการผ่านกระบวนการกำหนดกฎเกณฑ์และพิจารณาให้เป็นไปตามกฎหมาย การเงินและการลงทุนอย่างถูกต้องและปลอดภัย แต่สำหรับ IEO ไม่ต้องผูกพันกัน ไม่ต้องการ Smart Contract เป็นการออกเหรียญมาแล้วเทรดใน Exchange เลย ราคาขึ้น-ลง ขึ้นอยู่กับ Market Maker และไม่สามารถย้ายไปเหรียญที่ Exchange อื่น แต่ก็ปรากฏว่ามีคนแห่แหนเข้ามาระดมทุนและลงทุนกันอยู่ไม่น้อย

ลักษณะนี้คือ อวตาร เพราะเจ๊งแน่ๆ ไม่มีทางที่จะขึ้นมาได้อย่างแน่นอน เมื่อลงมีคนเสีย เมื่อขึ้นมีคนได้ มีอยู่เท่านั้นเอง แต่แน่นอนว่าไม่ส่งผลกระทบถึงคนข้างนอก เพราะเมื่อซื้อก็เทรดที่ Exchange นั้น และในเมืองไทยไม่มีทางเกิดขึ้นได้ เพราะไม่มีทางผ่านหลักเกณฑ์ก.ล.ต.ไปได้

สำหรับกระแสการระดมทุน ที่จะเกิดขึ้นอย่างแน่นอนในอนาคตอันใกล้นี้ด้วย คือ STO หรือ Security Token Offering เพราะเป็นการนำหลักทรัพย์มาแปลงเป็นรูปแบบดิจิทัล ขณะเดียวกันการระดมทุนด้วยเหรียญ Crypto บนบล็อกเชนในรูปแบบ ICO จะลดลง เพราะว่าการระดมทุน STO มีความปลอดภัยและแน่นอน เมื่อมีความเป็นเหตุเป็นผลก็จะเริ่มเข้ามามีบทบาท โดยทุกคนนำเงินไปลงทุนมีกำไรและนำมาคืนแบบ Smart Contract ซึ่งก็คือ หุ้นกู้แบบไร้ใบเท่านั้นเอง ทุกคนต้องเจอกันและตลาดมีอยู่ทั่วโลก

สิ่งที่ต้องรู้เกี่ยวกับบล็อกเชน

โดมย้ำว่า สิ่งสำคัญของการรับมือกับความเปลี่ยนแปลงที่เกิดขึ้น คือ Database ของบล็อกเชนเป็นสิ่งที่แก้ยาก เพราะในกระบวนการทำธุรกรรมบนบล็อกเชนทั้งหมดนั้นทำนอกเชน เช่น เมื่อมีการทำธุรกรรมโอนเงิน จะมีการเข้ารหัส หลังจากนั้นจึงจะโยนเข้าไปในเชน ดังนั้นเชนไม่รู้จักรหัสผ่าน ไม่มีการเก็บรหัสใดๆ ไว้

นี่คือความยิ่งใหญ่ของบล็อกเชน มีความเก่ง คือ Secure แต่มีข้อเสียคือ ช้า และจะไม่เร็วขึ้น จะเร็วแค่ถึงจุดหนึ่งเท่าที่จะรับได้เท่านั้น เพราะจะทำให้สูญเสียความ Secure ไป ยกตัวอย่าง Crypto Wallet นั้น จะมีคีย์ 2 ตัว คือ User และ Password ดังนั้นเหตุการณ์ลักลอบทำธุรกรรมการโอนเงินของเรานั้น ไม่มีทางทำได้เลย เพราะคีย์ทั้ง User และ Password อยู่กับเรา ไม่มีในเชน และหากว่าเราลืมก็คือหาย ซึ่งมีวิธีเก็บหลายแบบ เช่น เก็บเป็นตัวหนังสือจึงต้องแลกกัน นี่คือสิ่งที่เป็นข้อดีของบล็อกเชนที่ท้าทายและเราต้องแลก แต่ถ้าเป็นในระบบเดิม เช่น ธนาคาร Email ที่ไม่ใช่บล็อกเชน ระบบเป็นผู้ที่เก็บ User และ Password ไว้ เพราะฉะนั้นระบบจึงสามารถเปลี่ยนให้เราได้

โดมยังอธิบายถึงความเปลี่ยนแปลงที่กำลังจะเกิดขึ้นในโลก จากการนำเทคโนโลยีบล็อกเชนเข้ามาแอปพลายในการทำธุรกรรมในหลายธุรกิจ เรียกได้ว่า ไม่ต้องมีการล็อกอินในระบบเลย ยกตัวอย่าง การเปลี่ยนระบบการโอนเงินของธนาคาร จากเดิมที่อยู่ในรูปแบบ Centralize ทั้ง User และ Password เก็บรักษาไว้กับธนาคาร และพนักงานสามารถโอนเงินได้ อนาคตต่อไปจะปรับเปลี่ยนเข้ามาสู่รูปแบบบล็อกเชน ที่เจ้าของบัญชีเป็นผู้เก็บ User และ Passwordไว้เอง ต่อให้ซีอีโอหรือพนักงาน ก็ไม่สามารถโอนเงินให้เราได้ จนกว่าเราจะให้คีย์ไปรับที่เคาน์เตอร์หรือออนไลน์

สำหรับประโยชน์ที่คนจะได้เมื่อบล็อกเชนเข้ามานั้น โดม อธิบายว่า การนำบล็อกเชนเข้ามาใช้ประโยชน์มี 2 มุม เริ่มจาก Private Blockchain ถือเป็นการทำดาต้าเบส ที่มีความโปร่งใสและ Private ภายในองค์กร เช่น บริษัทที่ทำธุรกิจทางด้านลิสซิ่งหรือเกี่ยวกับการเงิน หรือนำมาใช้ในระบบจัดซื้อจัดจ้างของบริษัท ซึ่งที่ผ่านมาใช้การทำงานระบบเดิม จะไม่รู้เลยว่าข้อมูลที่อยู่ในดาต้าเบสจริงหรือไม่

ส่วนอีกรูปแบบที่น่าสนใจมาก คือ Public Blockchain คือบล็อกเชนที่มีลักษณะเปิดกว้าง สร้างเหรียญขึ้นมา แล้วนำเหรียญมาเทรดแทนเงิน ตัวอย่างเหรียญยอดนิยม อย่างบิทคอยน์และอีเธอเรียมเป็นบล็อกเชนที่ใครอยากเป็นเจ้าของ หาซื้อแล้วเปิด Wallet ได้เลย

มูลนิธิ ‘ไทยเชน’ และการพัฒนาความพร้อมของไทย

ซีดีโอของโดมคลาวน์ เล่าว่า มี Public Blockchain มากมายในโลก อย่างโซนใกล้ๆ เช่นที่ประเทศเวียดนามก็มีซึ่งเราใช้ Resource ไม่ได้มาก ทำให้มีความคิดว่าน่าจะพัฒนาและตั้งของเราขึ้นมาเองจะดีกว่า ต้นปี ค.ศ. 2019 ที่ผ่านมา โดมและ พันธมิตรได้รวมตัวกันก่อตั้ง “มูลนิธิไทยเชน” ด้วยเป้าหมายและวิสัยทัศน์ที่ไม่หวังกำไรแต่ต้องการให้เกิด Public Blockchainแห่งแรกของประเทศขึ้น และหลังจากนั้นพัฒนาการของเราก็เริ่มจะเริ่ม Kick off

หลังจากเปิดตัวที่มหาวิทยาลัยบูรพา ให้นักศึกษาคิดโปรเจ็กต์แอปสำหรับการประมูลรถยนต์ หรือแอปขายของบนบล็อกเชน โดยที่ไม่มีเซิร์ฟเวอร์รองรับเลยนั้น พบว่าสามารถดำเนินการได้เลย แต่ต้องหาเหรียญที่จะมาเป็นต้นทุน ซึ่งมูลนิธิสามารถซัพพอร์ตได้ โดยเปิดขายเหรียญให้คนทั่วไปเข้ามาสปอนเซอร์ให้โปรเจ็กต์สามารถดำเนินการไปได้ เหรียญ 50% เราโอนให้นักศึกษา เพราะจัดคอนเทสต์แต่ละครั้ง สามารถแจกเหรียญได้ จะมีการโอนให้นักศึกษาเจ้าของโปรเจ็กต์ได้เลยแต่ละครั้งสามารถให้นักศึกษามีเหรียญอยู่ในมือ โดยการปรับให้เป็นแอปพลิเคชันในรูปแบบต่างๆ ตั้งเป้าไว้ว่าหลังจากจัดกิจกรรม 3 เดือน จะมีแอปเกิดขึ้นประมาณ 20 - 30 แอป

“ความคิดของเด็กมหาวิทยาลัย เมื่อรู้เรื่องบล็อกเชน ก็สามารถคิดทิศทางของแอปได้โดยที่เราคาดไม่ถึง” โดมเล่าอย่างตื่นเต้น

สำหรับเป้าหมายไทยเชนนั้น อยากให้เป็น Public Blockchain ของประเทศไทย ที่ดำเนินการภายใต้มูลนิธิ เพื่อที่จะให้ทุกคนสามารถเข้ามาดูแลได้ในอีก 20 ปีข้างหน้า โดยระยะแรกเน้นการเปิดโหนดเป็นหลัก ซึ่งเรียกว่า ไทยเชน ไม่มีต้นทุนค่าใช้จ่าย เพราะมี 6 โหนดที่มาร่วมทำระบบกับเรา และต่อไปจะมีประมาณ 21 โหนดภายในเดือนมิถุนายน 2562 ซึ่งข้อดีของการมีโหนดจำนวนมากขึ้นนั้น คือ ช่วยกันจำ ทำให้มีความรวดเร็วมากขึ้น และทำให้ปลอดภัยขึ้น ไม่มีใครโกงใครได้

มุมมองของโอกาสและความท้าทายสำหรับมนุษย์สายเทคฯ

โดม บอกว่า คนในสายเทคโนโลยีมีความคุ้นเคยกับบล็อกเชน แต่ก็มีอีกหลายคนโดน Disrupt ล้มหายตายจากไป เช่นเดียวกัน ในฐานะที่อยู่ในวงการมานานกว่า 20 ปี จะปรับตัวให้ทันได้อย่างไรนั้น

ผมว่ามันเป็นเรื่องที่สนุก สนุกกับการตามมัน ผมทำชีวิตแบบนี้มาตั้งแต่ปี พ.ศ. 2532 ตอนนี้ 2562 ยังทำเหมือนเดิม ทั้งการตามเทคโนโลยีและการโค้ช ผมยังสนุกกับมัน มองเหมือนนักดนตรี เล่นดนตรี บังเอิญเครื่องดนตรีหายไป แต่ผมโชคดีที่ผมอยู่กับเทคโนโลยีแล้วมันได้เงินมากขึ้นเรื่อยๆ และแพงขึ้นเรื่อยๆ และคิดว่าวันหนึ่งมันตอบชีวิตผมได้ คือ ได้เงินเยอะ และข้อที่ 2 ยังสนุกกับมัน ผมว่าวิธีคิดแบบนี้สำคัญที่สุด

อนาคตของบล็อกเชนแพลตฟอร์ม

เชื่อว่า แพลตฟอร์มเดิมไม่หายไปไหน ขณะเดียวกัน บล็อกเชนจะเข้ามาช่วยในเรื่องความปลอดภัยและความน่าเชื่อถือ เช่น บริษัทที่ให้บริการอิเล็กทรอนิกส์เพย์เมนต์ อาจใช้เทคโนโลยีบล็อกเชนมาเก็บข้อมูลในระบบเรื่องการเงิน แต่การเพย์เมนต์ทุกอย่างเหมือนเดิม

“บล็อกเชน จะเข้าช่วยแก้ปัญหาด้านต้นทุนที่ถูกและปลอดภัยกว่า ยูสเซอร์อาจไม่รู้ตัว หรือแม้กระทั่งระบบประกาศขายบ้านที่จะเกิดขึ้นในอนาคต เมื่อนำมาบล็อกเชนเข้ามา ยูสเซอร์จะสามารถกดไปดูโฉนดได้ รูปแบบนี้จะค่อยๆ เข้ามา เหมือนอินเตอร์เน็ทที่อยู่ในชีวิตประจำวันทุกที่ เราจึงคิดว่าบล็อกเชน คือ อินเทอร์เน็ตยุคใหม่ ที่ใครจะเขียนอะไรออกมาก็ได้ บนอินฟราสตรัคเจอร์” โดมกล่าว

เรื่อง : กองบรรณาธิการ

ภาพ : ภัทรวรรธน์ พงษ์บริพันธ์

ด้วยรากฐานกว่า 80 ปี รวมกับความไว้วางใจของลูกค้าในประเทศไทย ทำให้เอไอเอ ประเทศไทย เป็นผู้นำตลาดประกันชีวิตในประเทศไทยมาอย่างต่อเนื่อง เมื่อดูการเติบโตของธุรกิจประกันชีวิตทั้งตลาดในปี 2561 จะเห็นว่า เบี้ยประกันชีวิตรับปีแรกหดตัวลง 7.2 เปอร์เซ็นต์ แต่เบี้ยประกันแบบจ่ายครั้งเดียวเพิ่มขึ้น 31.0 เปอร์เซ็นต์ ในขณะที่ เอไอเอ ประเทศไทย สามารถทำผลงานได้โดดเด่นกว่าตลาดโดยรวม โดยมีอัตราการเติบโตของเบี้ยประกันชีวิตรับปีแรกถึง 8.6 เปอร์เซ็นต์ และเบี้ยประกันแบบจ่ายครั้งเดียวที่เติบโตถึง 32.2 เปอร์เซ็นต์

เอกรัตน์ ฐิติมั่น ประธานเจ้าหน้าที่ ฝ่ายการตลาด เอไอเอ ประเทศไทย กล่าวว่า เหตุที่เอไอเอสามารถทำผลงานได้ดีมาอย่างต่อเนื่อง มาจากการปรับตัวอย่างสม่ำเสมอของเอไอเอเพื่อตอบโจทย์ลูกค้าให้ดียิ่งขึ้น โดยเฉพาะการพัฒนาตัวแทนที่เป็นที่ปรึกษาด้านการประกันชีวิตและการเงิน หรือ AIA Financial Advisor รวมถึงการผลักดันนำเทคโนโลยีดิจิทัลมาใช้เพื่อเพิ่มประสิทธิภาพในการทำงานและพัฒนาการบริการในด้านต่างๆ

แนวโน้มประกันชีวิต ปี 2562 สมาคมประกันชีวิตไทยประเมินว่าตลาดประกันชีวิต ในภาพรวมปี พ.ศ. 2562 จะเพิ่มขึ้น 3.5 เปอร์เซ็นต์ ท่ามกลางการแข่งขันที่เข้มข้น เอกรัตน์มอง 4 แนวโน้มที่น่าจับตามองของธุรกิจประกันชีวิตในปีนี้ซึ่งประกอบด้วย

ดิจิทัลจะเพิ่มความสำคัญ

แม้ธุรกิจประกันชีวิตจะยังไม่ได้รับผลกระทบโดยตรงจากกระแสดิจิทัลที่เข้ามาเปลี่ยนแปลงเช่นที่เกิดขึ้นแล้วในหลายอุตสาหกรรม แต่จากพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไปในบางอุตสาหกรรมทำให้เกิดความคาดหวังว่าจะได้รับบริการในรูปแบบใกล้เคียงกัน จึงเป็นโจทย์ที่บริษัทประกันชีวิตต้องเตรียมรับมือเอไอเอ ตั้งเป้าหมายจะเป็น Leading Digital Insurer ของประเทศไทยเพื่อตอบโจทย์ความต้องการของผู้บริโภคที่ต้องการให้ผู้ประกอบการนำเทคโนโลยีมาช่วยให้ชีวิตสะดวกสบายมากยิ่งขึ้น “การนำเทคโนโลยีมาช่วยให้กระบวนการภายในมีประสิทธิภาพมากขึ้นก็จะกลับไปเป็นบริการที่ดีขึ้น คืนให้กับลูกค้าทำให้ลูกค้าได้รับประสบการณ์ที่ดีขึ้น”

การตลาดแบบการแบ่งกลุ่มลูกค้า (Segmentation Marketing)

จากแนวโน้มที่การสื่อสารการตลาดแบบมุ่งกระจายในวงกว้างไม่จำเพาะเจาะจงกลุ่มเป้าหมายมีประสิทธิภาพลดลงในยุคปัจจุบัน เพราะผู้บริโภครุ่นใหม่มีช่องทางรับข่าวสารจำนวนมาก การสื่อสารให้ตรงกับกลุ่มเป้าหมายการพัฒนาบริการและผลิตภัณฑ์รวมถึงวิธีการทำการตลาดจากข้อมูลที่มีอยู่จึงเป็นเรื่องสำคัญ

เอกรัตน์ยกตัวอย่าง เอไอเอ ไวทัลลิตี้ (AIA Vitality) และ เอไอเอ เพรสทีจ (AIA Prestige) ว่า เป็นการเจาะกลุ่มเป้าหมายที่เอไอเอสามารถทำผลงานได้อย่างชัดเจน โดย เอไอเอ ไวทัลลิตี้ เป็นโปรแกรมที่มีลูกค้าที่สนใจในเรื่องการดูแลสุขภาพและใส่ใจดูแลสุขภาพตนเองเข้าร่วมแล้วถึง 250,000 ราย ทำให้บริษัทสามารถลงทุนเพิ่มสิทธิประโยชน์ให้กับสมาชิกได้อย่างต่อเนื่อง ในขณะที่ เอไอเอ เพรสทีจ เป็นผลิตภัณฑ์ที่เอไอเอมุ่งเน้นเจาะกลุ่มลูกค้าสินทรัพย์สูง (High Net Worth) ซึ่งได้มีการเปิดตัวผลิตภัณฑ์ไปเมื่อประมาณ 2 ปีที่แล้ว ถือว่าได้รับผลตอบรับที่ดีมาก โดย เอไอเอ เป็นบริษัทประกันชีวิตเจ้าแรกของประเทศไทยที่ทำการตลาดเจาะกลุ่มลูกค้าสินทรัพย์สูงอย่างเป็นรูปธรรม และเมื่อไม่นานมานี้ บริษัทได้เปิดตัวโครงการ เอไอเอ เพรสทีจ คลับ เพื่อมอบเอกสิทธิ์เหนือระดับให้แก่ลูกค้าคนสำคัญ เน้นเจาะกลุ่มลูกค้าสินทรัพย์สูง ด้วยการมอบสิทธิประโยชน์ที่ตรงกับไลฟ์สไตล์ของคนกลุ่มนี้ ซึ่งได้รับสนใจจากลูกค้ากลุ่มนี้อย่างมาก ทำให้ปัจจุบัน มีลูกค้าที่อยู่ในโครงการมากกว่า 70,000 ราย ซึ่งนี่เป็นหนึ่งในการเตรียมพร้อมรับมือกับตลาดที่เปลี่ยนแปลงไปในปัจจุบันของเอไอเอ

การดูแลข้อมูลส่วนบุคคล

พ.ร.บ. คุ้มครองข้อมูลส่วนบุคคล กำลังจะประกาศใช้เป็นกฎหมายในประเทศไทยซึ่งอาจส่งผลให้ธุรกิจต่างๆ รวมถึงธุรกิจประกันชีวิตต้องมีการปรับเปลี่ยนวิธีการทำธุรกิจโดยเอไอเอจะมีการพัฒนาการจัดการข้อมูลของลูกค้า ให้รองรับกฎหมายที่กำลังจะออกมาเพื่อให้ผู้บริโภคเกิดความมั่นใจว่าข้อมูลส่วนบุคคลของแต่ละคนจะถูกนำไปใช้อย่างถูกต้อง และมีการป้องกันข้อมูลสำคัญต่างๆ เป็นอย่างดี

บทบาทของ ‘ที่ปรึกษาด้านการประกันชีวิตและการการเงิน’ จะเพิ่มขึ้น

จากการที่ธุรกิจประกันชีวิตมีการนำเสนอผลิตภัณฑ์รูปแบบใหม่ๆ ซึ่งในหลายผลิตภัณฑ์มีความซับซ้อนต้องการคำอธิบายเพิ่มเติมจากผู้เชี่ยวชาญ และนี่คือบทบาทของที่ปรึกษาด้านการประกันชีวิตและการเงิน (AIA Financial Advisor) ที่จะเข้ามาช่วยให้คำแนะนำแก่ลูกค้าได้อย่างมีประสิทธิภาพ โดยบริษัทที่ทำเรื่องนี้ได้ดีก็จะสามารถสร้างความแตกต่างในตลาดได้ เอกรัตน์มองว่า ที่ปรึกษาด้านการประกันชีวิตและการเงิน จะช่วยเพิ่มความสามารถในการแข่งขันของเอไอเอ เพราะตัวแทนกลุ่มนี้มีความรู้ความเข้าใจในผลิตภัณฑ์ประกันชีวิตและการวางแผนการเงินอย่างลึกซึ้ง สามารถช่วยเหลือให้คำปรึกษากับลูกค้าในการเลือกผลิตภัณฑ์ให้เหมาะสมกับลูกค้าแต่ละราย โดยบริษัทมีการสนับสนุนด้านเทคโนโลยีที่จะช่วยให้ AIA Financial Advisor สามารถให้บริการลูกค้าได้อย่างครบวงจร ตั้งแต่การเสนอแบบประกันชีวิต การชำระเงิน การตรวจสอบสถานะการเคลม ซึ่งตัวแทนทำได้เองบนแท็บเล็ทเพื่อเพิ่มขีดความสามารถในการตอบสนองความต้องการของลูกค้าได้อย่างรวดเร็วยิ่งขึ้น

เอกรัตน์สรุปว่า ในปี 2562 เอไอเอจะมีการพัฒนาทางด้านกลยุทธ์อย่างต่อเนื่องเพื่อให้ลูกค้าได้รับการดูแลที่ดีขึ้น และจะมีการพัฒนาตัวแทนให้มีความรู้ความสามารถเพิ่มขึ้น เพื่อช่วยสนับสนุนการนำเสนอประสบการณ์ที่ดีให้แก่ลูกค้า รวมทั้งจะมีการนำเทคโนโลยีดิจิทัลเข้ามาช่วยเสริมศักยภาพการให้บริการลูกค้าให้ตรงกับรูปแบบการใช้ชีวิตของคนแต่ละ กลุ่มมากขึ้น ซึ่งจะเริ่มเห็นภาพชัดเจนในช่วงไตรมาส 3 ของปีนี้ ทั้งหมดนี้เพื่อให้มั่นใจได้ว่า เอไอเอจะยังเป็นแบรนด์ในใจของผู้บริโภคต่อไป

ขณะเดียวกัน เอไอเอ ยังคงให้ความสำคัญกับการดูแลสังคมและผู้มีส่วนได้ส่วนเสียกับบริษัท ผ่านโครงการเพื่อตอบแทนสังคมในรูปแบบต่างๆ เพื่อมุ่งเน้นให้ประชากรในประเทศไทยมีสุขภาพและชีวิตที่ดีขึ้น ตามคำมั่นสัญญา ‘Healthier, Longer, Better Lives’ ในปีนี้นอกจากการไปร่วมเป็นสปอนเซอร์ให้กับงานวิ่งต่างๆ เอไอเอ ประเทศไทย จะมีการจัดงานวิ่งต่อเนื่องจากปีที่ผ่านมา โดยจะมีการประกาศรายละเอียดในช่วงกลางๆ ปีนี้ พร้อมกันนี้ในโอกาสฉลองครบรอบ 100 ปี เอไอเอ ประเทศไทย ก็ยังมีการเปิดโรงเรียนศูนย์การเรียนตำรวจตระเวนชายแดน เอไอเอ ประเทศไทย ที่ จ.อุบลราชธานี ซึ่งถือเป็นอีกหนึ่งคำขอบคุณที่ เอไอเอ ประเทศไทย มอบให้แก่สังคมเพื่อร่วมพัฒนาบุคลากรและสังคมที่มีคุณภาพให้กับประเทศไทยต่อไป

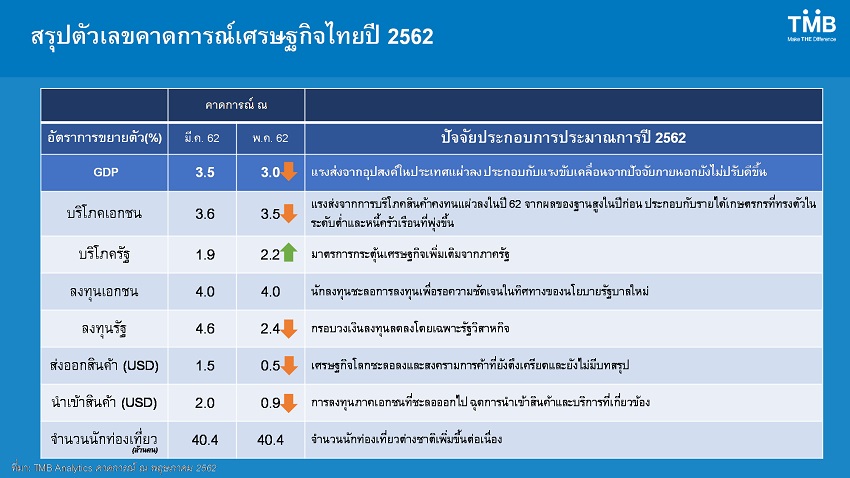

นายนริศ สถาผลเดชา หัวหน้าเจ้าหน้าที่บริหาร ศูนย์วิเคราะห์เศรษฐกิจทีเอ็มบี (TMB Analytics) แถลงปรับการเติบโตของเศรษฐกิจไทยปี 62 เหลือ 3.0% จากเดิมมอง 3.5% เหตุตัวเลขเศรษฐกิจไตรมาสแรกชะลอมากกว่าคาด ทำให้แรงส่งต่อไปยังในช่วงที่เหลือมีข้อจำกัดแม้ความเชื่อมั่นและบรรยากาศการลงทุนมีแนวโน้มปรับดีขึ้นหลังจากฟอร์มรัฐบาลใหม่ ขณะที่ยังมีแรงกดดันจากปัจจัยภายนอกสงครามการค้าถึงทางตัน จึงยากที่จะเห็นเครื่องยนต์ส่งออกกลับมาในปีนี้ พร้อมมองเป็นปีที่ระบบธนาคารเผชิญความท้าท้ายจากเศรษฐกิจชะลอ คาดสินเชื่อทั้งปีโตชะลอลงที่ 4.5% แนะระวังคุณภาพสินเชื่อ โดยเฉพาะสินเชื่อรายย่อย ที่เริ่มเห็น NPL ขยับขึ้นในกลุ่มสินเชื่อรถและบ้าน

เศรษฐกิจโลกเข้าสู่วงจรขาลงแรงและเร็วกว่าคาด ไตรมาสแรกปีนี้กิจกรรมทางเศรษฐกิจทั้งภาคอุตสาหกรรมการผลิตและการค้าของโลกชะลอลงชัดเจนมากขึ้น โดยเฉพาะภาคอุตสาหกรรมในเศรษฐกิจหลักอย่างยูโรโซน ภาคการส่งออกของเศรษฐกิจหลักรวมถึงแถบอาเซียนเข้าสู่โหมดชะลอตัวจนถึงหดตัว สอดคล้องกับกองทุนการเงินระหว่างประเทศ (IMF) ปรับลดคาดการณ์เศรษฐกิจและการค้าโลกเติบโตเหลือ 3.3% และ 3.4%

มองสถานการณ์ส่งออกไทยยังคงอ่อนแอ ทั้งปีโตได้เพียง 0.5% ตามประมาณการเดิม ในไตรมาสแรก มูลค่าส่งออกของไทยติดลบเป็นไตรมาสแรกที่ 2% และคาดว่าในระยะต่อไป ปัจจัยเสี่ยงด้านต่างประเทศจะส่งผลกระทบมากขึ้นทั้งเศรษฐกิจหลักที่เป็นคู่ค้าชะลอตัวมากขึ้นกระทบซัพพลายเชนโลกชัดเจนมากขึ้นเรื่อยๆ และแรงกดดันสงครามการค้าที่ตอบโต้กันไปมาด้วยการขึ้นภาษีทำให้ปริมาณการค้าโลกอยู่ภาวะตกต่ำ โดยเฉพาะในกลุ่มอิเล็กทรอนิกส์และชิ้นส่วนคอมพิวเตอร์ซึ่งคิดเป็น 1 ใน 4 ของมูลค่าส่งออกไทย แม้ว่าเศรษฐกิจสหรัฐจะยังเติบโตได้ในเกณฑ์ดี แต่แรงส่งก็ไม่เพียงพอให้ภาพการค้าโลกดีขึ้น โดยเฉพาะจากตลาดจีนที่มีแนวโน้มชะลอตัวต่อเนื่องและตลาดยุโรปที่ยังเผชิญกับความเสี่ยงของ Brexit ที่ค้างคา เราประเมินยอดส่งออกของไทยไปตลาดยุโรปจะไม่ขยายตัวและหดตัวในตลาดจีนราว 5 % ขณะที่ตลาดสหรัฐ ญี่ปุ่นยังขยายตัวได้ในอัตราชะลอลง ทั้งนี้ ยังมีปัจจัยเสี่ยงที่จะส่งออกไปตลาดสหรัฐได้ต่ำกว่าคาด หากโดนตัดสิทธิ GSP จากสหรัฐ ซึ่งเป็นมูลค่าราว 4.4 พันล้านดอลลาร์สหรัฐหรือ 16% ของยอดส่งออกไปสหรัฐ ทำให้ภาคส่งออกทรุดตัวต่ำกว่าคาดได้อีก

คาดจำนวนนักท่องเที่ยวต่างชาติแตะ 40.4 ล้านคนในปี 62 หรือเพิ่มขึ้น 5.5% ชะลอลงจากปี 61 ที่ขยายตัว7.5% และแนวโน้มในปีหน้าจะไม่เห็นอัตราการเติบโตที่สูงๆของนักท่องเที่ยวต่างชาติอย่างที่เราคุ้นชิน เนื่องจากเศรษฐกิจในประเทศนักท่องเที่ยวที่เป็นตลาดหลักชะลอตัวทั้งจีนและยุโรปซึ่งมีสัดส่วนรวมกันเกือบ 50%ของนักท่องเที่ยวรวมและส่งผลกระทบต่อรายได้การท่องเที่ยวรวมหดหายไปเนื่องจากรายได้จากนักท่องเที่ยวต่างชาติมีสัดส่วนกว่า 67%ของรายได้การท่องเที่ยวรวม เรามองว่าเมื่อพึ่งต่างชาติได้น้อยลง คงต้องหันพึ่งตนเองมากขึ้นโดยปลุกกระแสไทยเที่ยวไทยให้เพิ่มมากขึ้นจากที่มีรายได้เติบโตเฉลี่ยราว 8-10%ต่อปีเพื่อชดเชยรายได้จากนักท่องเที่ยวต่างชาติที่ลดลง

ความชัดเจนจากรัฐบาลใหม่ หนุนการลงทุนเอกชนครึ่งปีหลัง คาดทั้งปีขยายตัว 4% เราประเมินสถานะความพร้อมของการลงทุนโดยใช้ตัวเลขทางการเงินที่มีความสัมพันธ์ไปในทิศทางเดียวกันกับการลงทุนทั้งสภาพคล่อง(Free cashflow) ที่เหลือของภาคธุรกิจ และผลตอบแทนจากสินทรัพย์ (ROA) ที่ปรับดีขึ้น ชี้ให้เห็นว่า ปัจจุบันบริษัทไทยอยู่ในสถานะพร้อมลงทุน บวกกับความเชื่อมั่นภาคธุรกิจที่อยู่ในเกณฑ์ดี อัตราการใช้กำลังผลิตที่ปรับสูงในหลายอุตสาหกรรม และต้นทุนทางการเงินอยู่ในระดับต่ำ หากมีบรรยากาศสภาพแวดล้อมที่เอื้อและสร้างความมั่นใจให้นักลงทุน โดยคาดว่าในช่วงครึ่งปีหลังความชัดเจนในทิศทางการเมือง นโยบายเศรษฐกิจภายใต้รัฐบาลใหม่ การเร่งสานต่อของการลงทุนโครงสร้างพื้นฐานภาครัฐโดยเฉพาะที่เกี่ยวข้องกับ EEC เช่น รถไฟความเร็วสูงเชื่อม 3 สนามบิน ท่าเรือมาบตาพุดเฟส 3 สนามบินอู่ตะเภา จะทำให้เริ่มเห็นเม็ดเงินการลงทุนใหม่ของเอกชนเกิดขึ้นได้ โดยเฉพาะการลงทุนของอุตสาหกรรม S-Curve ที่ได้รับการอนุมัติจาก BOI ในปี 59-60 ในอุตสาหกรรมยานยนต์ ปิโตรเคมี เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ ที่หากเริ่มลงทุนในปี 62 จะมีมูลค่าสูงถึง 6.3 ล้านล้านบาท

การบริโภคภาคเอกชนขยายตัวต่อเนื่อง แต่ไม่เป็นอัตราเร่ง จากรายได้เกษตรกรที่ทรงตัวในระดับต่ำและหนี้ครัวเรือนที่พุ่งขึ้น ในช่วงปี 60-61 การบริโภคเอกชนฟื้นตัวเติบโตเร็ว ซึ่งเป็นการขยายตัวดีในทุกหมวดสินค้าแต่หลักๆมาจากแรงซื้อสินค้าคงทนกลุ่มรถยนต์จากการปลดล็อกมาตรการรถคันแรก ซึ่งสามารถสะท้อนจากสินเชื่อเพื่อการบริโภคเพิ่มขึ้นทุกหมวดหมู่ทั้งสินเชื่อบ้าน รถ บัตรเครดิต และสินเชื่อส่วนบุคคล แต่ที่โดดเด่นคือสินเชื่อรถที่เติบโตในอัตราเร่ง 10-14% ทำให้ยอดคงค้างสินเชื่อปัจจุบันสูงแตะ 1.1 ล้านล้านบาท บวกกับเริ่มมีประเด็นคุณภาพสินเชื่อรถจาก NPL ที่ขยับเพิ่มสูงขึ้น ดังนั้น แนวโน้มการขยายตัวการบริโภคเอกชนในช่วงต่อไปจะชะลอลงเพราะแรงซื้อรถน่าจะอ่อนแรงลง และยอดหนี้ครัวเรือนที่ยังคงอยู่ในระดับสูง 78.6% ต่อ GDP เป็นข้อจำกัดการเติบโตของการบริโภค

มองว่าธปท.จะคงดอกเบี้ยนโยบายที่ 1.75% ตลอดปี 62 สาเหตุจากความเสี่ยงต่างประเทศที่เพิ่มขึ้นทำให้แรงหนุนจากการขยายตัวทางเศรษฐกิจยังไม่มากพอให้ธปท.ขึ้นดอกเบี้ยนโยบาย และแรงกดดันด้านเงินเฟ้อมีไม่มาก ขณะเดียวกัน การจะลดดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจที่กำลังจะชะลอลง พบว่ามีข้อจำกัดจากหนี้ครัวเรือนที่พุ่งสูงขึ้นอย่างรวดเร็ว และมีประเด็นคุณภาพสินเชื่อที่เสื่อมถอยลง ซึ่งอาจเพิ่มความเสี่ยงต่อเสถียรภาพระบบการเงินได้

ค่าเงินบาทในช่วงที่เหลือของปีมีแนวโน้มไปในทิศทางแข็งค่าขึ้น จากปัจจุบันเคลื่อนไหวที่ 31.6-32.0 บาทต่อดอลลาร์สหรัฐ ซึ่งหนุนด้วยปัจจัยบวกจากภาคการท่องเที่ยวและการดำเนินนโยบายการเงินแบบผ่อนคลายมากขึ้นอย่างชัดเจนของธนาคารกลางหลักๆของโลก นอกจากนี้ ยังมีปัจจัยหนุนจากพื้นฐานเศรษฐกิจที่อยู่ในเกณฑ์ดีและการเกินดุลบัญชีเดินสะพัด ทำให้คาดว่าเงินบาทจะเคลื่อนไหวในช่วง 31.2-32.0 หรือเฉลี่ย 31.45 บาทต่อดอลลาร์สหรัฐ แข็งค่าราว 2.7 % จากปีก่อนหน้า นอกจากนี้ความเสี่ยงจากสงครามการค้าและความเสี่ยงทางภูมิรัฐศาสตร์ที่ยังคงมีอยู่ ส่งผลให้ค่าเงินบาทมีความผันผวนมากกว่าช่วงต้นปี

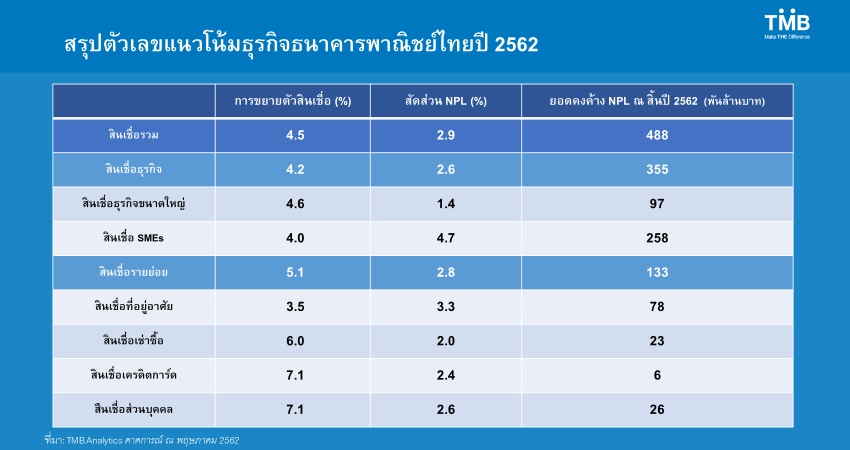

แนวโน้มธนาคารพาณิชย์

การดำเนินงานของธนาคารพาณิชย์ในปี 62 แม้ยังอยู่ในเกณฑ์ดีแต่มีแนวโน้มชะลอลง ตามสภาพเศรษฐกิจ โดยสินเชื่อรวมมีแนวโน้มขยายตัว 4.5% ลดลงจาก 6% ในปีก่อน ซึ่งปัจจัยหลักมาจากสินเชื่อรายย่อยที่คาดว่าจะขยายตัวลดลงจาก 9.4% ในปีก่อน เหลือเพียง 5.1% ตามการบริโภคภาคเอกชนที่มีแนวโน้มชะลอลงจากภาระหนี้ที่เร่งตัวขึ้นในช่วง 2 ปีที่ผ่านมา ในขณะที่สินเชื่อธุรกิจขนาดใหญ่ และ SME ขยายตัวในระดับใกล้เคียงกับปีก่อนที่ 4.6% และ 4.0% ตามลำดับ โดยคาดว่าแรงหนุนจากการลงทุนโครงสร้างพื้นฐานและมาตรการส่งเสริมการลงทุนจาก BOI และ EEC จะเกิดขึ้นได้หลังมีการฟอร์มรัฐบาลในช่วงครึ่งปีหลัง

คุณภาพสินเชื่อค่อนข้างน่ากังวลโดยเฉพาะสินเชื่อรายย่อย ในขณะที่สินเชื่อธุรกิจปรับดีขึ้นเล็กน้อย โดยยอด NPL รวมทั้งระบบคาดว่าจะอยู่ที่ 4.9 แสนล้าน เพิ่มขึ้น 4.5 หมื่นล้านจากช่วงต้นปี ซึ่ง NPL ของกลุ่มสินเชื่อรายย่อยมีแนวโน้ม เพิ่มขึ้นแตะระดับ 1.3 แสนล้าน โดยเฉพาะอย่างยิ่ง NPL ของสินเชื่อที่อยู่อาศัยและสินเชื่อรถยนต์ จากผลของการเร่งปล่อยสินเชื่อในช่วง 2 ปีที่ผ่านมา โดยในปีที่ผ่านมาอัตราการขยายตัวของสินเชื่อรายย่อยสูงถึง 9.4% ขณะที่รายได้ภาคครัวเรือนเพิ่มเฉลี่ยเพียง 1.7%

ประเด็นเรื่องการทำสงครามเงินฝากของธนาคารพาณิชย์ไม่น่ากังวล เนื่องจากสินเชื่อมีแนวโน้มชะลอลง โดยคาดว่าอัตราดอกเบี้ยเงินฝากอาจมีการปรับขึ้นเล็กน้อย ทำให้เงินฝากมีแนวโน้มขยายตัวที่ 4.8% ให้สภาพคล่องธนาคารพาณิชย์ตึงตัวขึ้นเล็กน้อย สัดส่วนสินเชื่อต่อเงินฝากปรับมาอยู่ที่ 98%

บมจ.ทิพยประกันภัย ปลื้มผลงานไตรมาส 1 ปี 62 กำไรสุทธิรวมเฉียด 520 ล้านบาท เพิ่มขึ้นจากงวดเดียวกันของปีก่อน 10.67% ขณะที่เบี้ยประกันภัยรับรวม 4,882.16 ล้านบาท เพิ่มขึ้น 11.76% ด้านเอ็มดี “ดร.สมพร สืบถวิลกุล” ประกาศกลยุทธ์เชิงรุกบูรณาการระบบดิจิทัลครบวงจร จับมือธุรกิจกับพันธมิตรบุกตลาดขยายฐานลูกค้าองค์กรและรายย่อย

ดร.สมพร สืบถวิลกุล กรรมการผู้จัดการใหญ่ บริษัท ทิพยประกันภัย จำกัด (มหาชน) หรือ TIP เปิดเผยถึง ผลการดำเนินงานประจำไตรมาสแรก สิ้นสุด วันที่ 31 มีนาคม 2562 เทียบกับงวดเดียวกันของปีก่อนว่า บริษัทมีผลการดำเนินงานขยายตัวเพิ่มขึ้นอย่างต่อเนื่อง โดยสามารถทำกำไรสุทธิได้สูงถึง 519.91 ล้านบาท กำไรสุทธิต่อหุ้น 0.87 บาท หรือกำไรสุทธิขยายตัวเพิ่มขึ้นกว่า 10.67% จากไตรมาสแรกปีก่อนกำไรสุทธิ 469.77 ล้านบาท และกำไรสุทธิต่อหุ้น 0.78 บาท

สำหรับไตรมาส 1/2562 ทิพยประกันภัย มีเบี้ยประกันภัยรับรวมจำนวนทั้งสิ้น 4,882.16 ล้านบาท เพิ่มขึ้นจากปีก่อนเบี้ยประกันภัยรับรวมอยู่ที่ 4,368.33 ล้านบาท หรือเพิ่มขึ้นกว่า 513.83 ล้านบาท หรือ 11.76%

ทั้งนี้ เบี้ยประกันภัยรับรวมที่เพิ่มขึ้น ประกอบด้วย เบี้ยประกันอัคคีภัย 371.51 ล้านบาท เบี้ยประกันภัยทางทะเลและขนส่ง 116.58 ล้านบาท เบี้ยประกันภัยรถยนต์ 870.57 ล้านบาท และเบี้ยประกันภัยเบ็ดเตล็ด 3,523.50 ล้านบาท

ด้านฐานะการดำเนินงานของบริษัทฯ ณ วันที่ 31 มีนาคม 2562 มีสินทรัพย์รวมที่ 42,490.75 ล้านบาท หนี้สินรวม 34,123.67 ล้านบาท และส่วนของผู้ถือหุ้นรวม 8,367.08 ล้านบาท

ดร.สมพร กล่าวว่า ผลการดำเนินงานไตรมาสแรกปี 62 อยู่ในเกณฑ์ที่ดีทั้งในแง่ของความสามารถการทำกำไร และเบี้ยประกันภัยรับรวม ที่เพิ่มขึ้นกว่า 10% ซึ่งสูงกว่าอัตราการขยายตัวของเบี้ยประกันภัยรับรวมของธุรกิจประกันวินาศภัยทั้งระบบที่คาดว่าจะเฉลี่ยอยู่ที่ประมาณ 5 - 6% เนื่องจากบริษัทฯ ได้ปรับแผนการดำเนินงานให้มีประสิทธิภาพ และสอดคล้องภาวะเศรษฐกิจโดยรวม รวมถึงการนำเสนอผลิตภัณฑ์ใหม่ที่ตอบสนองความต้องการของลูกค้าได้เป็นอย่างดี

สำหรับแผนการดำเนินงานในช่วงครึ่งหลังของปี 2562 นั้น ดร.สมพร กล่าวว่าบริษัทฯ จะยังคงสานต่อนโยบายการพัฒนาเทคโนโลยี และสร้างนวัตกรรมการให้บริการอย่างทั่วถึงตลอด Insurance Value Chain ตั้งแต่กระบวนการพัฒนาผลิตภัณฑ์ไปจนถึงการให้บริการสินไหมทดแทน และบริการหลังการขาย เพื่อสนองตอบความต้องการของลูกค้าได้อย่างสะดวกรวดเร็ว และสร้างความพึงพอใจให้ลูกค้ามากที่สุด

พร้อมกันนี้ บริษัทยังดำเนินกลยุทธ์ในเชิงรุกด้วยการร่วมมือกับพันธมิตรทางธุรกิจเพื่อให้เข้าถึงลูกค้าทั้งกลุ่มองค์กรและรายย่อยเพิ่มขึ้น โดยล่าสุด ทิพยประกันภัยได้เซ็นสัญญาเป็นพันธมิตรทางธุรกิจกับ บริษัท PVI Insurance Corporation ซึ่งเป็นบริษัทประกันวินาศภัยชั้นนำของประเทศเวียดนาม เพื่อขยายธุรกิจไปยังต่างประเทศอีกด้วย

บริษัท อลิอันซ์ เยอรมนี ผู้ถือหุ้นรายใหญ่ของอลิอันซ์ อยุธยา ประกันชีวิต และบริษัท ศรีอยุธยา แคปปิตอล จำกัด (มหาชน) (AYUD) ประสบความสำเร็จในการขยายความร่วมมือเชิงกลยุทธ์ในประเทศไทย มั่นใจเป็นบริษัทประกันที่แข็งแกร่ง มุ่งเน้นตอบสนองความต้องการด้านความคุ้มครองที่หลากหลายและเพิ่มมากขึ้นของลูกค้าในประเทศ อีกทั้งยังยกระดับการนำเสนอผลิตภัณฑ์ของอลิอันซ์ให้กับลูกค้าในภูมิภาคนี้อีกด้วย

การควบรวมกิจการจะช่วยให้เกิด:

ความร่วมมือที่แนบแน่นของธุรกิจประกันชีวิตและธุรกิจประกันภัยในครั้งนี้ จะช่วยเพิ่มขนาดการลงทุนและสร้างนวัตกรรมในประเทศ ทั้งยังสร้างให้เกิดความมั่นใจว่าพันธมิตรจะร่วมกันกระตุ้นการเติบโตและส่งมอบมูลค่าที่เพิ่มมากขึ้นให้กับลูกค้าในประเทศไทย

ในการควบรวมกิจการครั้งนี้ AYUD จะเปลี่ยนชื่อเป็น Allianz Ayudhya Capital PCL แต่ยังคงจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย ภายใต้ชื่อ AYUD นอกจากนี้ ศรีอยุธยา เจนเนอรัล ประกันภัย (SAGI) จะเปลี่ยนชื่อเป็น อลิอันซ์ อยุธยา ประกันภัย จำกัด (มหาชน) (Allianz Ayudhya General Insurance PCL)

นายวีระพันธุ์ ทีปสุวรรณ ยังคงดำรงตำแหน่งประธานกรรมการบริษัท อลิอันซ์ อยุธยา แคปปิตอล จำกัด (มหาชน) มร.ไบรอัน สมิธ ดำรงตำแหน่งประธานและประธานเจ้าหน้าที่บริหาร บริษัท อลิอันซ์ อยุธยา แคปปิตอล จำกัด (มหาชน) และได้รับตำแหน่งใหม่เป็นผู้จัดการประจำประเทศไทยของอลิอันซ์ ดูแลภาพรวมการประกอบธุรกิจในประเทศไทย และยังคงดำรงตำแหน่งประธานกรรมการและประธานเจ้าหน้าที่บริหารของบริษัท อลิอันซ์ อยุธยา ประกันชีวิต จำกัด (มหาชน) ซึ่งเป็นธุรกิจประกันชีวิต ขณะที่ มร.ลาร์ส ไฮบุทสกี้ ได้รับการแต่งตั้งเป็นประธานกรรมการและประธานเจ้าหน้าที่บริหารของบริษัท อลิอันซ์ อยุธยา ประกันภัย จำกัด (มหาชน)

มร.โซลมาซ อัลทิน รองประธานเจ้าหน้าที่บริหารของอลิอันซ์ประจำภาคพื้นเอเชียแปซิฟิก กล่าวว่า “วันนี้แสดงถึงความสำเร็จครั้งสำคัญสำหรับความมุ่งหวังในการเติบโตของอลิอันซ์ในประเทศไทยและภูมิภาคอื่นๆ ความสัมพันธ์ที่ใกล้ชิดมากยิ่งขึ้นระหว่างบริษัททั้งสองจะช่วยเพิ่มความร่วมมือ ความเชี่ยวชาญและส่งมอบข้อเสนอที่ดีขึ้นแก่ลูกค้าในประเทศ การเคลื่อนไหวเหล่านี้สะท้อนให้เห็นถึงความพยายามเชิงกลยุทธ์ที่เรากำลังดำเนินการทั่วภูมิภาคเอเชีย และเรามั่นใจในอนาคตข้างหน้า”

นายวีระพันธุ์ ทีปสุวรรณ ประธานกรรมการบริษัท อลิอันซ์ อยุธยา แคปปิตอล จำกัด (มหาชน) กล่าวว่า “เรามั่นใจว่าการสร้างความร่วมมือทางธุรกิจที่ใกล้ชิดกันมากขึ้นเป็นการตัดสินใจที่ถูกต้องที่จะทำให้การนำเสนอผลิตภัณฑ์แก่ลูกค้าในประเทศไทยก้าวไปอีกขั้นหนึ่ง จะเป็นผลดีในอนาคตต่อผู้มีส่วนได้ส่วนเสียทั้งหมดที่เกี่ยวข้องกับบริษัท และเราหวังเป็นอย่างยิ่งว่าความเป็นเอกภาพที่ใกล้ชิดกันยิ่งขึ้นจะช่วยพัฒนาการบริการลูกค้าในปัจจุบัน ในขณะเดียวกันก็ต้อนรับลูกค้ารายใหม่เข้าสู่ครอบครัวของเราด้วย”

มร.ไบรอัน สมิธ ผู้จัดการอลิอันซ์ ประจำประเทศไทย ประธานกรรมการและประธานเจ้าหน้าที่บริหาร บริษัท อลิอันซ์ อยุธยา แคปปิตอล จำกัด (มหาชน) และ บริษัท อลิอันซ์ อยุธยา ประกันชีวิต จำกัด (มหาชน) กล่าวว่า การขยายความร่วมมือถือเป็นชัยชนะอันยิ่งใหญ่สำหรับลูกค้าในประเทศไทยและสร้างการเติบโตในอนาคตที่มั่นคง ขณะนี้เราอยู่ในสถานะที่แข็งแกร่งมากขึ้นในการส่งมอบโซลูชันความคุ้มครองที่ครบครันภายใต้ชื่อ Allianz วันนี้ถือว่าเป็นตัวเปลี่ยนเกมธุรกิจสำหรับลูกค้าในประเทศและภาคประกันภัยในประเทศไทย”

ประเทศไทยเป็นตลาดเชิงยุทธศาสตร์ที่สำคัญของอลิอันซ์เอเชียและมีศักยภาพที่แข็งแกร่ง เนื่องจากมีการรุกตลาดประกันที่เพิ่มมากขึ้นรวมถึงแนวโน้มเศรษฐกิจมหภาคที่แข็งแกร่ง ความร่วมมือระหว่างอลิอันซ์และ AYUD มีมาอย่างยาวนานเกือบ 2 ทศวรรษปี และในปัจจุบัน เราให้บริการลูกค้ามากกว่าหนึ่งล้านรายทั่วประเทศ