ผลสำรวจ Financial Services Technology 2020 and Beyond: Embracing disruption โดยบริษัท PwC Consulting พบว่า ใน พ.ศ. 2563 ความก้าวหน้าทางเทคโนโลยีจะเป็นตัวแปรสำคัญที่เข้ามาเปลี่ยนโฉมอุตสาหกรรมธุรกิจบริการทางการเงิน (Financial Services) ทั่วโลก

โดยจากผลสำรวจพบว่า มี 10 เทคโนโลยีสำคัญที่จะมีอิทธิพลและส่งผลกระทบต่อผู้ประกอบการและหน่วยงานกำกับดูแล รวมไปถึงผู้ที่เกี่ยวข้องอื่นๆ ในอุตสาหกรรมนี้ ได้แก่

1. เทคโนโลยีทางการเงินจะขับเคลื่อนธุรกิจการเงินรูปแบบใหม่ (FinTech will drive the new business model) ความต้องการบริการด้านฟินเทคโดยเฉพาะอย่างยิ่งในธุรกิจธนาคารเพื่อรายย่อย (Consumer Banking) และธุรกิจบริหารความมั่งคั่ง (Wealth Management) มีแนวโน้มเพิ่มขึ้น เปิดโอกาสให้ทั้งธนาคารขนาดใหญ่และผู้เล่นรายใหม่ที่มีศักยภาพหันมาจับมือเพื่อเพิ่มศักยภาพในการแข่งขันมากขึ้น

2. เศรษฐกิจแบ่งปันจะผนวกเข้าเป็นส่วนหนึ่งของระบบการเงิน (The sharing economy will be embedded in every part of the financial system) อิทธิพลจากกระแสเศรษฐกิจแบ่งปันจะขยายเข้าสู่ธุรกิจบริการทางการเงิน เช่นเดียวกันกับอุตสาหกรรมอื่นๆ ดังนั้น สถาบันการเงินควรพิจารณาโอกาสในการเป็นพันธมิตรทางธุรกิจกับผู้ที่มีความเชี่ยวชาญด้านดิจิทัล เพื่อให้บริการที่มีคุณภาพและราคาถูกลงกว่าเดิม

3. บล็อกเชนจะปฏิวัติโลกการเงินยุคใหม่ (Blockchain will shake things up) ระบบโครงข่ายในการทำธุรกรรมและเก็บบัญชีธุรกรรมออนไลน์ หรือ Blockchain จะกลายเป็นส่วนที่สำคัญของโครงสร้างพื้นฐานในการประกอบธุรกิจการเงินและนำไปสู่โลกการเงินยุคใหม่ จากศักยภาพของ Blockchain ที่สามารถพัฒนาต่อยอดธุรกรรมทางการเงินต่างๆ ที่จะช่วยลดต้นทุนการให้บริการและเพิ่มความโปร่งใสให้กับการทำธุรกรรม

4. ดิจิทัลจะกลายเป็นกระแสหลัก (Digital becomes mainstream) ในอีก 3-5 ปีข้างหน้า ความก้าวหน้าในการประยุกต์ใช้ดิจิทัลเพื่อสร้างประสบการณ์ใหม่ๆ ให้กับผู้บริโภคจะขยายวงกว้างไปอย่างหลากหลายมากขึ้น ครอบคลุมไปถึงการลงทุนผ่านหุ่นยนต์ที่ปรึกษา ระบบควบคุมการปล่อยสินเชื่อเพื่อการบริโภค รวมถึงระบบการชำระเงินและธุรกรรมด้านความปลอดภัยต่างๆ

5. ระบบลูกค้าอัจฉริยะจะเป็นตัวกำหนดการเติบโตของรายได้และการทำกำไรที่สำคัญที่สุด (Customer intelligence will be the most important predictor of revenue growth and profitability) สถาบันการเงินต้องนำเทคโนโลยีการประเมินผลข้อมูลขั้นสูงมาวิเคราะห์พฤติกรรมการตัดสินใจของผู้บริโภค เพื่อทำความเข้าใจถึงความต้องการของผู้ซื้อ และทำให้สามารถคาดการณ์ผลประกอบการในอนาคตได้ง่ายขึ้น

6. ความก้าวหน้าของวิทยาการหุ่นยนต์และระบบปัญญาประดิษฐ์ (Robotics and artificial intelligence) จะทำให้เกิดปรากฏการณ์ “การกลับขึ้นฝั่ง” (Re-shoring) หรือการกลับเข้ามาลงทุนภายในประเทศ ในอนาคตวิทยาการของหุ่นยนต์และความสามารถของระบบปัญญาประดิษฐ์จะมาแทนที่แรงงานมนุษย์ ซึ่งจะทำให้ต้นทุนในการดำเนินงานลดลง ส่งผลให้บริษัทที่เคยย้ายฐานการผลิตออกไปนอกประเทศที่ต้นทุนการผลิตต่ำกว่า สามารถย้ายกลับเข้ามาลงทุนในประเทศของตนได้

7. ระบบคลาวด์แบบสาธารณะจะกลายเป็นโครงสร้างพื้นฐานต้นแบบ (The public cloud will become the dominant infrastructure model) ในอีกไม่กี่ปีข้างหน้าวงการอุตสาหกรรมบริการทางการเงินจะหันมาใช้ระบบคลาวด์แบบสาธารณะ หรือ ระบบคลาวด์ที่เปิดให้แต่ละองค์กรเช่าใช้บริการโดยอาจจะจ่ายค่าเช่าเป็นรายเดือนหรือรายปีแก่ผู้ให้บริการ (Third-Party) ซึ่งจะเป็นผู้ติดตั้งทั้งฮาร์ดแวร์และซอฟต์แวร์เพื่อเก็บรักษามากขึ้น

8. ภัยไซเบอร์จะกลายเป็นปัจจัยเสี่ยงสำคัญของสถาบันการเงิน (Cyber-security will be one of the top risks facing financial institutions) การรักษาความปลอดภัยโลกไซเบอร์เป็นสิ่งสำคัญที่สถาบันการเงินและหน่วยงานกำกับดูแลจะต้องคำนึงถึงในอนาคต เป็นความท้าทายของหน่วยงานเหล่านี้ในสร้างสมดุลระหว่างการรักษาความปลอดภัยและการอำนวยความสะดวกสบายให้แก่ลูกค้า

9. เอเชียจะเป็นศูนย์กลางการขับเคลื่อนนวัตกรรมทางการเงินใหม่ๆ ของโลก (Asia will emerge as a key centre of technology-driven innovation) ในปี 2563 ทวีปเอเชียจะมีสัดส่วนจำนวน “ชนชั้นกลาง” มากกว่าทวีปอเมริกาเหนือและยุโรป นอกจากนี้ ในอีก 30 ปีข้างหน้า จำนวนประชากรโลกถึง 1,800 ล้านคนจะย้ายถิ่นฐานเข้ามาในทวีปแอฟริกาและเอเชียมากขึ้น ซึ่งนี่จะกลายเป็นโอกาสสำคัญทางธุรกิจของสถาบันการเงินในภูมิภาคเหล่านี้

10. หน่วยงานกำกับดูแลจะหันมาใช้เทคโนโลยีมากขึ้น (Regulators will turn to technology, too) หน่วยงานกำกับดูแลจะหันมาใช้เทคโนโลยีเป็นเครื่องมือในการวิเคราะห์และรวบรวมข้อมูลมากขึ้น เพื่อดูแลและคาดการณ์ปัญหาที่อาจเกิดขึ้นกับอุตสาหกรรมบริการทางการเงินได้อย่างมีประสิทธิภาพ ดังนั้น บริษัทต่างๆ ต้องมีระบบจัดเก็บข้อมูลและระบบการควบคุมความโปร่งใสที่ตรวจสอบได้ เพื่อให้การทำงานร่วมกับหน่วยงานกำกับเหล่านี้เป็นไปอย่างราบรื่น

PwC แนะนำว่า หากพิจารณาจาก 10 เทคโนโลยีเปลี่ยนโลกธุรกิจบริการทางการเงินที่กล่าวมาข้างต้น จะเห็นว่า ภารกิจเร่งด่วนของผู้ประกอบการในอุตสาหกรรมบริการทางการเงิน คือ การอัพเดตรูปแบบการดำเนินการของระบบไอทีองค์กรและลดความซ้ำซ้อนของระบบไอทีแบบดั้งเดิม (Legacy System) เพื่อบริหารต้นทุนและเพิ่มประสิทธิภาพ

ผู้บริหารจะต้องมองหานวัตกรรมในการพัฒนาและปรับปรุงระบบไอที เพื่อเพิ่มประสิทธิภาพในการแข่งขันและอำนวยความสะดวกในการทำงานให้แก่แผนกไอทีอย่างจริงจัง ในขณะเดียวกันก็ต้องควบคุมค่าใช้จ่ายและสนับสนุนการการทำงานของระบบเดิมต่อไป นอกจากนี้ ประธานเจ้าหน้าที่บริหารฝ่ายสารสนเทศ (Chief Information Officers) และผู้บริหารระดับสูง ต้องเร่งคิดค้นนวัตกรรมด้านเทคโนโลยี เพื่อรับมือกับคู่แข่ง และตลาดที่กำลังจะเปลี่ยนแปลง โดยต้องสรรหาบุคลากรซึ่งมีทักษะสูงที่รู้ทันและตอบสนองต่อเทคโนโลยีที่เปลี่ยนแปลงอย่างรวดเร็วให้ได้ และต้องพัฒนาเทคโนโลยีที่สามารถตอบสนองความต้องการของผู้บริโภค รวมทั้งบรรจุแผนรักษาความปลอดภัยทางไซเบอร์เข้าเป็นส่วนหนึ่งของการดำเนินธุรกิจ ซึ่งต่อจากนี้ไป ธุรกิจจะต้องไม่รับมือกับความเสี่ยงจากภัยไซเบอร์เมื่อเกิดขึ้นเพียงอย่างเดียว แต่จะต้องมีมาตรการเชิงรุกในการบริหารจัดการความเสี่ยงจากภัยร้ายนี้ด้วย

เรื่อง : กองบรรณาธิการ

กรุงเทพประกันชีวิต ชูผลิตภัณฑ์ตอบโจทย์การวางแผนการเงิน สำหรับคนรุ่นใหม่และนักธุรกิจเน้นสร้างความคุ้มครองพร้อมบริหารจัดการเงินออม ด้วย บีแอลเอ สมาร์ทเซฟวิ่ง 168 แบบประกันสะสมทรัพย์ที่ช่วยวางรากฐานอนาคตที่มั่นคง ด้วยผลตอบแทนและหลักประกันที่มั่นใจให้ตนเองและครอบครัว คุ้มครองสูงสุดถึง 1,000% พร้อมรับเงินคืนทุกปีตลอดสัญญา รวมผลประโยชน์สูงสุดถึง 1,102% ของจำนวนเงินเอาประกันภัย

นายเรืองศักดิ์ ปัญญาบดีกุล ผู้ช่วยผู้จัดการใหญ่อาวุโส สายการตลาด บริษัท กรุงเทพประกันชีวิต จำกัด (มหาชน) กล่าวว่า “ปัจจุบันความต้องการด้านการวางแผนการเงินของคนไทยเพิ่มมากขึ้นอย่างต่อเนื่อง ส่งผลให้ผลิตภัณฑ์ทางการเงินมีการพัฒนาออกมาหลากหลายรูปแบบ เพื่อตอบโจทย์ความต้องการด้านบริหารเงินออมพร้อมสร้างอนาคตที่มั่นคงแก่ผู้บริโภคอย่างครอบคลุม รวมถึงกลุ่มคนรุ่นใหม่ที่มีรายได้ปานกลางถึงค่อนข้างสูง หรือกลุ่มนักธุรกิจ ก็ต้องการวางแผนการเงินในรูปแบบที่ช่วยบริหารจัดการเงินทุนที่มีอยู่เพื่อต่อยอดรายได้ พร้อมสร้างความมั่นคงให้กับธุรกิจ ตลอดจนปกป้องความเสี่ยงให้แก่ชีวิตตนเองและครอบครัวไม่ให้สะดุดหากต้องพบเจอกับเหตุการณ์ไม่คาดคิด ดังนั้นการวางแผนการเงินนับเป็นสิ่งจำเป็นในสร้างความมั่นคง และเป็นก้าวสำคัญสู่การต่อยอดความสำเร็จในอนาคต”

นายเรืองศักดิ์ กล่าวเสริมว่า “นอกจากการปกป้องความเสี่ยงของทุกช่วงการดำเนินชีวิตแล้ว อีกด้านหนึ่งคือการบริหารจัดการและเพิ่มพูนรายได้ เพื่อสร้างความพร้อมให้กับธุรกิจและครอบครัว โดย ‘บีแอลเอ สมาร์ทเซฟวิ่ง 168’ แบบประกันสะสมทรัพย์ของกรุงเทพประกันชีวิตได้ออกแบบมาเพื่อตอบโจทย์ดังกล่าว ซึ่งจุดเด่นของผลิตภัณฑ์ บีแอลเอ สมาร์ทเซฟวิ่ง 168 เป็นแบบประกันที่ให้ความมั่นใจทั้งในด้านความคุ้มครองและผลตอบแทน รับประกันภัยตั้งแต่แรกเกิด จนถึงอายุ 65 ปี ชำระเบี้ยประกันภัย 8 ปี รับความคุ้มครองยาว 16 ปี โดยคุ้มครองกรณีเสียชีวิตสูงสุดถึง 1,000% ของจำนวนเงินเอาประกันภัย เบี้ยประกันภัยเริ่มต้นที่ 30,000 บาทต่อปี รับเงินคืนทุกปี และเมื่ออยู่ครบสัญญารับเงินคืน 1,000% รวมผลประโยชน์ตลอดสัญญาสูงถึง 1,102% ของจำนวนเงินเอาประกันภัย อีกทั้งยังมีอัตราเบี้ยคงที่เท่ากันทุกอายุและเพศ และไม่ต้องตรวจ ไม่ต้องตอบคำถามสุขภาพ

ด้วยความมุ่งมั่นให้คนไทยมีรากฐานอนาคตทางการเงินและครอบครัวที่มั่นคง กรุงเทพประกันชีวิตจึงมุ่งมั่นพัฒนาผลิตภัณฑ์เพื่อตอบโจทย์ผู้เอาประกันภัยอย่างต่อเนื่อง “บีแอลเอ สมาร์ทเซฟวิ่ง 168” นับเป็นหลักประกันชีวิตที่จะช่วยสร้างเงินออม พร้อมต่อยอดบริหารจัดการรายได้ สร้างอนาคตที่มั่นคงให้กับตัวเองและครอบครัว พร้อมรับมือกับทุกความเปลี่ยนแปลงได้อย่างมั่นใจ” นาย เรืองศักดิ์ กล่าวปิดท้าย

นายพิศิษฐ์ เสรีวิวัฒนา กรรมการผู้จัดการ ธนาคารเพื่อการส่งออกและนำเข้าแห่งประเทศไทย (EXIM BANK) แถลงผลการดำเนินงานของ EXIM BANK ในรอบ 3 เดือนของปี 2560 ว่า EXIM BANK มีกำไรสุทธิ 362 ล้านบาท โดย ณ สิ้นเดือนมีนาคม 2560 มีเงินให้สินเชื่อคงค้างจำนวน 80,891 ล้านบาท เพิ่มขึ้นจากช่วงเดียวกันของปีก่อน จำนวน 7,288 ล้านบาท

ซึ่งเป็นสินเชื่อใหม่ที่เบิกจ่ายเพิ่มขึ้นในระหว่างปีจำนวน 4,695 ล้านบาท และมีการชำระคืนของสินเชื่อเดิมบางส่วน ทำให้เกิดปริมาณธุรกิจ (Business Turnover) 36,440 ล้านบาท รวมทั้ง EXIM BANK มีเป้าหมายในการช่วยเหลือผู้ประกอบการโดยเฉพาะ SMEs ให้แข่งขันได้มากขึ้นทางการค้าและการลงทุนระหว่างประเทศ ทำให้มีปริมาณธุรกิจของ SMEs เท่ากับ 24,087 ล้านบาท และมีเงินให้สินเชื่อคงค้างแก่ SMEs 35,475 ล้านบาท เพิ่มขึ้นจากช่วงเดียวกันของปีก่อน 5,221 ล้านบาท หรือร้อยละ 17.26

อัตราส่วนสินเชื่อด้อยคุณภาพของธนาคาร (NPLs Ratio) ณ สิ้นเดือนมีนาคม 2560 อยู่ที่ร้อยละ 3.74 โดยมีสินเชื่อด้อยคุณภาพ จำนวน 3,022 ล้านบาท ลดลง 1,106 ล้านบาท จากช่วงเดียวกันของปีก่อน และมีเงินสำรองหนี้สงสัยจะสูญจำนวน 6,465 ล้านบาท โดยเป็นสำรองหนี้พึงกันตามเกณฑ์ธนาคารแห่งประเทศไทยจำนวน 2,778 ล้านบาท คิดเป็นอัตราส่วนเงินสำรองที่กันไว้แล้วต่อสำรองพึงกันร้อยละ 253.20 ทำให้ธนาคารยังคงดำรงฐานะการเงินที่มั่นคง

จากการเป็นเจ้าตลาดสินเชื่อเช่าซื้อรถยนต์ ธนาคารเกียรตินาคินได้เปลี่ยนกลยุทธ์ตัวเองให้มาเน้นการเข้าถึงลูกค้าในเชิงรุกและการขยายสินเชื่อสู่รายย่อยแบบครบวงจร เพื่อยกตัวเองให้ก้าวสู่การเป็นธนาคาร Credit House

ผ่านกลุ่มสายงานช่องทางการตลาดและพัฒนาฐานลูกค้า (Alternative Distribution Channel หรือ ADC) กลุ่มสายงานใหม่ที่ตั้งขึ้นเมื่อกุมภาพันธ์ 2559

ADC ทำหน้าที่ให้บริการผลิตภัณฑ์สินเชื่อแก่รายย่อย ทั้งสินเชื่อบุคคล สินเชื่อเพื่อที่อยู่อาศัย และสินเชื่อ KK SME รถคูณสาม 10 เดือนสำหรับการทำงานสามารถปล่อยสินเชื่อใหม่กว่า 5,000 ล้านบาท โดยเหตุผลที่ทำให้สินเชื่อทั้งสามของธนาคารได้รับความสนใจ เพราะสินเชื่อบุคคล - ธนาคารใช้เวลาพิจารณาอนุมัติสินเชื่อภายในหนึ่งวัน และเป็นสินเชื่อที่ตรงกับความต้องของลูกค้า สินเชื่อเพื่อที่อยู่อาศัย - ทีมงานใหม่มีความสัมพันธ์กับโครงการบ้านทำให้ตลาดนี้ขยายได้มากขึ้น และสินเชื่อ KK SME รถคูณสาม - ธนาคารเป็นเจ้าแรกที่ให้บริการสินเชื่อดังกล่าว และเจ้าหน้าที่มีการเข้าถึงตัวลูกค้าโดยตรง รวมทั้งมีการโฆษณาผ่านสื่อออนไลน์ทำให้ได้รับการตอบรับดี นอกจากนี้ การที่ ADC ทำงานผ่านโครงสร้าง 4+1 ส่งผล ADC ขยายตัวได้อย่างรวดเร็ว

ภัทรพงศ์ รักตะบุตร ประธานสายงานช่องทางการตลาดและพัฒนาฐานลูกค้า ธนาคารเกียรตินาคิน จำกัด (มหาชน) กล่าวว่า โครงสร้าง 4+1 ได้แก่ กลุ่มงานวางแผนและพัฒนาฐานลูกค้า กลุ่มงานบริหารประสิทธิภาพและผลงานของทีมขาย กลุ่มงานกำกับมาตรฐานงานขาย และกลุ่มงานพัฒนาบุคลากรและสนับสนุนงานขาย ส่วนอีกหนึ่งกลยุทธ์สุดท้าย คือ กลุ่มงานบริหารงานขาย ซึ่งถือเป็นหัวใจสำคัญในการทำตลาด

“ในปี 2560 นี้เราจะเน้นกลุ่มงานบริหารงานขายให้รองรับแผนการขยายธุรกิจของธนาคารในปัจจุบัน โดยจะเพิ่มพื้นที่การให้บริการตามหัวเมืองที่มีศักยภาพ ซึ่งได้ทดลองไปแล้วที่จังหวัดเชียงใหม่ และจะสร้างทีมบริหารงานขายเพื่อรองรับผลิตภัณฑ์-ช่องทางการทำตลาดใหม่ๆ พร้อมทั้งขยายกลุ่มนี้จาก 600 คนให้เป็น 1,000 คนเพื่อช่วยเสริมศักยภาพของการขยายธุรกิจรายย่อย ทำให้คาดในปี 2560 ADC จะขยายการปล่อยสินเชื่อจาก 5,000 ล้านบาทเป็น 10,000 ล้านบาท”

ส่วนแผนในอีก 3-4 ปีธนาคารจะปรับสินเชื่อเช่าซื้อรถยนต์ และสินเชื่อรายย่อยให้มีสัดส่วนที่เท่ากัน คือ 50 ต่อ 50 จากที่สิ้นปี 2559 สินเชื่อเช่าซื้อรถยนต์อยู่ที่ 70% สินเชื่อรายย่อยอยู่ที่ 30% เนื่องจากสินเชื่อรายย่อยมีมาร์จินดี ขณะที่สินเชื่อเช่าซื้อรถยนต์เริ่มชะลอตัว เชื่อว่าการพัฒนาสายงาน ADC ตามแผนจะช่วยให้สินเชื่อรายย่อยเพิ่มขึ้นได้ตามเป้า ที่ผ่านมา ADC อนุมัติสินเชื่อบุคคลไปแล้ว 20% สินเชื่อเพื่อที่อยู่อาศัย 40% สินเชื่อ KK SME3 30%

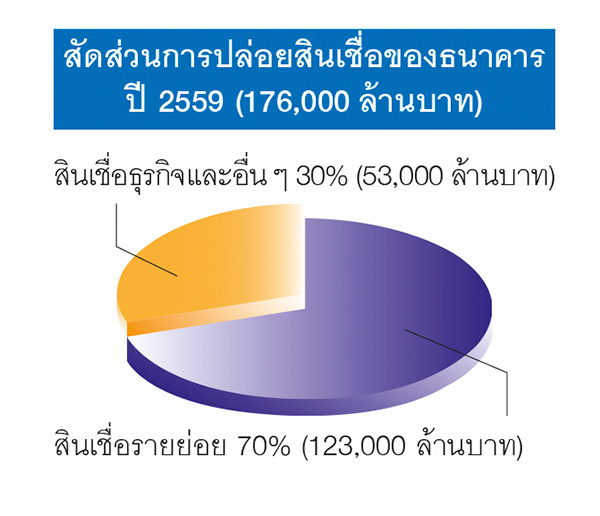

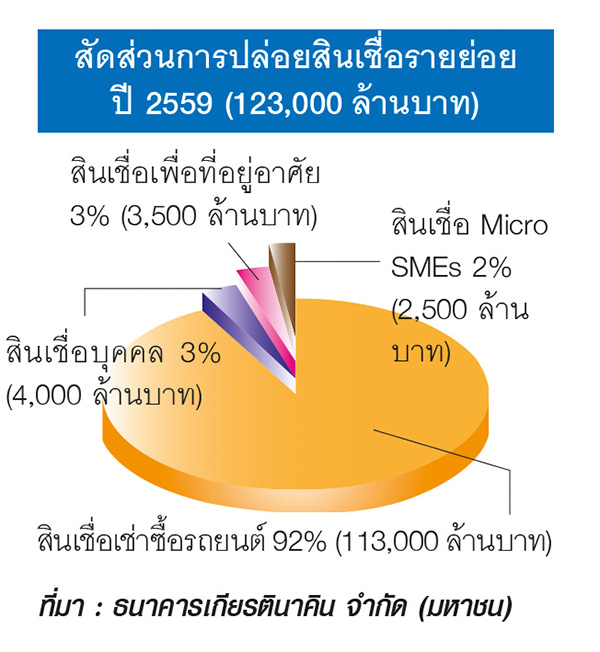

สำหรับสัดส่วนการปล่อยสินเชื่อของธนาคาร ณ สิ้นปี 2559 มียอดรวมทั้งสิ้น

176,000 ล้านบาท แบ่งเป็น 1. สินเชื่อรายย่อย 123,000 ล้านบาท (สินเชื่อเช่าซื้อรถยนต์ 113,000 ล้านบาท สินเชื่อบุคคล 4,000 ล้านบาท สินเชื่อเพื่อที่อยู่อาศัย 3,500

ล้านบาท และสินเชื่อ Micro SMEs 2,500 ล้านบาท) 2. สินเชื่อธุรกิจและอื่นๆ 53,000 ล้านบาท

คงต้องดูกันต่อว่าการทำงานของ ADC ตามโครงสร้าง 4+1 จะช่วยสร้างรายได้ให้กับธนาคารเกียรตินาคินตามเป้าหมายที่วางไว้หรือเปล่า และการเดินทางมาสายนี้ของธนาคารจะสร้างโอกาสในทางธุรกิจให้มากน้อยแค่ไหน เราคงต้องให้เวลาเป็นเครื่องพิสูจน์