จากรายงาน EIC Research Series “แม่ค้าขยับ รับลูกค้าพร้อมเปย์ ด้วย e-Payment” รวมรวมแนวโน้มการจับจ่ายแบบไร้เงินสดของประเทศไทย ประโยชน์ และรูปแบบที่กำลังจะมาของ e-Payment หลังจากที่ภาครัฐและเอกชนต่างพุ่งเป้าไปที่การสนับสนุนให้ร้านค้าและประชาชนหันมาใช้ e-Payment ไม่ว่าจะเป็น บัตรเครดิต/เดบิต Mobile Banking หรือ e-Wallet แทนการใช้เงินสด เนื่องจากการเป็นสังคมไร้เงินสดจะเกิดประโยชน์มากมาย เช่น การช่วยลดต้นทุนในการทำธุรกรรมและการบริหารจัดการเงินสด อีกทั้งยังสามารถต่อยอดนวัตกรรมทางการเงินได้หลากหลายในอนาคต ทั้งนี้ จากการประเมิน

ของ VISA พบว่า หากกรุงเทพมหานครสามารถก้าวเข้าสู่สังคมไร้เงินสดได้จะเกิดประโยชน์เป็นมูลค่ากว่า 1.25 แสนล้านบาทต่อปี โดยประโยชน์ส่วนใหญ่ตกอยู่กับภาคธุรกิจ

หมายเหตุ: มูลค่าอานิสงส์ที่จะได้รับ หากประชาชนทั้งหมดสามารถใช้ e-Payment ได้ในระดับเดียวกันกับกลุ่มที่มีการใช้ e-Payment มากที่สุด 10% แรกในกรุงเทพฯ

ที่มา: รายงาน Cashless Cities โดย VISA

ตัวอย่างการรับ-จ่ายเงินในรูปแบบ QR Code

ธนาคารและผู้ให้บริการอื่นๆ ต่างจัดโปรโมชั่นหนัก เพื่อผลักดันให้มีผู้ใช้บริการ e-Payment ของตนมากขึ้น

e-Payment ช่วยธุรกิจเพิ่มยอดขาย-ลดต้นทุน

จากการศึกษาของ Roubini ThoughtLab พบว่าการรับเงินผ่าน e-Payment สามารถช่วยเพิ่มยอดขายให้กับธุรกิจได้ ซึ่งโดยเฉลี่ยแล้วธุรกิจขนาดเล็กจะมียอดขายเพิ่มขึ้นกว่า 17% หลังจากเริ่มรับชำระเงินผ่าน e-Payment เนื่องจากธุรกิจเหล่านั้นจะไม่พลาดโอกาสในการขาย หากผู้บริโภคไม่ได้พกเงินสดไว้เพียงพอต่อการซื้อสินค้า อีกทั้งธุรกิจบางส่วนยังสามารถขยายตลาดไปยังลูกค้าออนไลน์เพื่อเพิ่มยอดขายให้กับธุรกิจของตน สำหรับธุรกิจขนาดใหญ่จะมียอดขายเพิ่มขึ้นกว่า 22% เนื่องจากธุรกิจขนาดใหญ่สามารถต่อยอดข้อมูล e-Payment เพื่อทำความเข้าใจพฤติกรรมผู้บริโภค เพื่อนำเสนอราคาและโปรโมชั่นได้อย่างตรงกลุ่ม อีกทั้งยังสามารถเสนอกลยุทธ์ loyalty program เพื่อสนับสนุนให้ผู้บริโภคกลับมาใช้บริการของตนอีก อย่างไรก็ดี การต่อยอด e-Payment เพื่อทำการตลาดนั้นไม่จำกัดอยู่เพียงธุรกิจขนาดใหญ่เท่านั้น ตัวอย่างเช่น ร้านค้าในจีนที่นิยมให้บริการรับชำระเงินผ่านมือถือ เพราะร้านค้าเหล่านั้นสามารถสร้างความสัมพันธ์กับลูกค้า (customer engagement) ได้โดยการแนะนำให้ลูกค้ากดติดตาม page ของร้านค้า เพื่อให้ร้านค้าสามารถส่งคูปองส่วนลด และโปรโมชั่นต่างๆ ให้กับลูกค้าได้

e-Payment ช่วยเพิ่มยอดขายให้ร้านค้าอย่างไร?

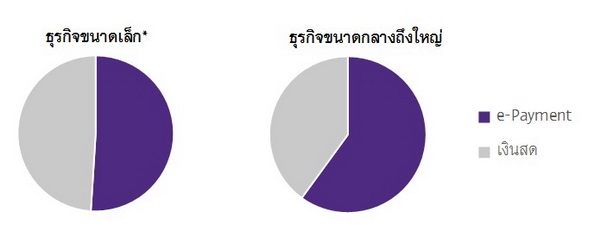

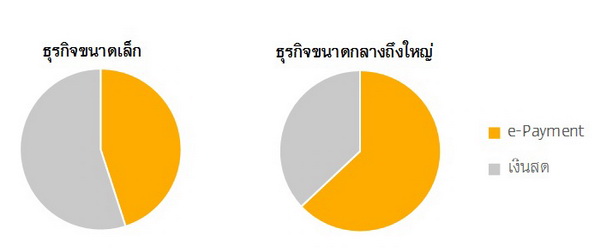

นอกจากนี้ การใช้ e-Payment แทนเงินสด จะช่วยให้ธุรกิจประหยัดเวลาในการดำเนินการรับ-จ่ายเงิน และประหยัดต้นทุนโดยตรงที่ธุรกิจต้องใช้ในการบริหารเงินสด ไม่ว่าจะเป็นการจ้างพนักงานให้ไปขึ้นเช็ค เฝ้าเงินสดที่ร้าน ตรวจสอบเงินสด หรือแม้กระทั่งการป้องกันการโจรกรรม ทั้งนี้ จากการศึกษาของ VISA พบว่า ในกรุงเทพฯ ธุรกิจขนาดกลางถึงใหญ่มีแนวโน้มที่จะใช้ e-Payment ในการรับ-จ่ายเงินมากกว่าธุรกิจขนาดเล็ก โดยเฉพาะในส่วนของการจ่ายเงินที่ธุรกิจขนาดเล็กมากกว่าครึ่งยังใช้เงินสด ซึ่งอาจเป็นเพราะธุรกิจเหล่านั้นมีลูกจ้างเพียงไม่กี่ราย และส่วนใหญ่เป็นลูกจ้างรายวัน ซึ่งคุ้นชินกับการได้รับค่าจ้างเป็นเงินสดมากกว่า อย่างไรก็ดี หากการดำเนินการดังกล่าวใช้ระบบ e-Payment ก็จะช่วยประหยัดทั้งเวลา และต้นทุนของธุรกิจในการดูแลเงินสดให้กับธุรกิจได้

สัดส่วนของการ “รับ” เงินผ่าน e-Payment เทียบกับเงินสดของธุรกิจในกรุงเทพมหานคร (มูลค่า)

สัดส่วนของการ “จ่าย” เงินผ่าน e-Payment เทียบกับเงินสด (มูลค่า)

หมายเหตุ: นิยามขนาดธุรกิจ ดังนี้ ธุรกิจขนาดเล็กมีการจ้างงานน้อยกว่า 20 คน ธุรกิจขนาดกลางมีการจ้างงาน 20-50 คน ธุรกิจขนาดใหญ่มีการจ้างงาน 50-200 คน

ที่มา: รายงาน Cashless Cities โดย VISA

การชำระเงินด้วย QR Code มีต้นทุนต่ำ และจะได้รับความนิยมในหมู่ผู้บริโภค

สำหรับร้านค้า การรับชำระเงินด้วย QR Code มีต้นทุนที่ต่ำกว่าเครื่อง EDC ที่ใช้รับบัตรเครดิต/เดบิต เนื่องจากการใช้เครื่อง EDC จะต้องมีการติดตั้งเครื่องและระบบ อีกทั้งยังมีค่าธรรมเนียม 1.5-3.5% ที่จะคิดในฝั่งผู้ขาย ขณะที่การรับเงินผ่าน QR Code นั้นเป็นการชำระเงินผ่านสมาร์ทโฟน โดยผูกกับระบบ PromptPay ซึ่งจะไม่มีค่าธรรมเนียมหากโอนเงินไม่เกิน 5,000 บาท อีกทั้งเหล่าธนาคารและผู้ให้บริการอื่นๆ ต่างแข่งขันเพื่อให้บัญชีของตนเป็นบัญชีหลักของร้านค้า ผู้ให้บริการส่วนใหญ่จึงยังไม่คิดค่าธรรมเนียมกับร้านค้า และทำให้ร้านค้าไม่จำเป็นต้องกำหนดจำนวนเงินขั้นต่ำกับผู้บริโภคอย่างในกรณีของบัตรเครดิต นอกจากนี้ ผู้ให้บริการยังมีบริการแจ้งเตือนร้านค้าเมื่อมีเงินเข้ามาในบัญชี โดยไม่คิดค่าใช้จ่ายรายเดือน ซึ่งช่วยสร้างความสะดวกสบายให้กับการรับเงินผ่าน QR Code ด้านผู้บริโภคก็มีแนวโน้มจะใช้ QR Code มากขึ้น ตามจำนวนการผูกบัญชี PromptPay ที่มีมากขึ้น และแนวโน้มการใช้สมาร์ทโฟนที่แพร่หลายมากขึ้น อีกทั้งผู้ให้บริการทั้งธนาคารและ non-bank ต่างผลักดันให้ผู้บริโภคใช้บริการของตนอย่างเต็มที่ ด้วยโปรโมชั่น และสิทธิประโยชน์ต่างๆ เช่น การได้รับเงินคืนเมื่อจ่ายผ่าน QR Code หรือส่วนลดต่าง ๆ

การเติบโตของ e-Commerce เป็นอีกแรงสนับสนุนให้

กับการใช้ e-Payment ของผู้บริโภค

การใช้ e-Payment เป็นสิ่งที่มักจะเติบโตควบคู่ไปกับ e-Commerce เพราะ e-Payment ทำให้การซื้อสินค้าเป็นไปอย่างรวดเร็ว และสะดวกสบาย อย่างเช่น ในกรณีของจีนที่สามารถเปลี่ยนเป็นสังคมไร้เงินสดได้ภายใน 2 ปี โดยมีจุดเริ่มต้นจากความนิยมในการใช้ e-Wallet อย่าง Alipay และ Wechatpay เพื่อซื้อสินค้าออนไลน์ โดยหลังจากที่ผู้บริโภคมี e-Wallet อย่างแพร่หลายก็ส่งผลให้ร้านค้าออฟไลน์จำนวนมากหันมารองรับการใช้จ่ายผ่าน QR Code เพื่อเพิ่มยอดขาย สำหรับประเทศไทยมูลค่าตลาด e-Commerce ที่มีแนวโน้มเติบโตได้กว่า 13% ต่อปี ในช่วง 4 ปีข้างหน้า จากระดับ 6 หมื่นล้านบาทในปี 2017 สู่มูลค่าตลาดราว 1 แสนล้านบาทภายในปี 2021 ก็จะเป็นส่วนสำคัญที่ทำให้ผู้บริโภคมีความคุ้นชินกับ e-Payment มากขึ้น

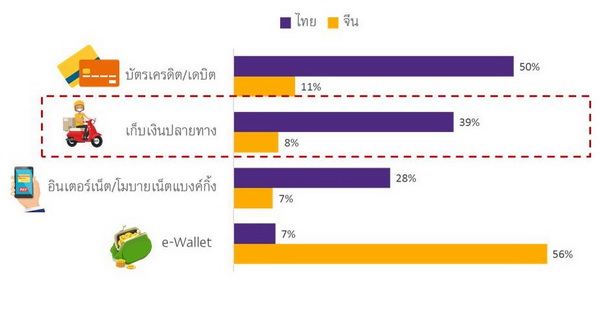

อย่างไรก็ดี ผู้บริโภคออนไลน์ชาวไทยกว่า 39% ยังนิยมการชำระเงินแบบเก็บเงินปลายทาง (Cash on Delivery: COD) เทียบกับในประเทศจีนที่มีเพียง 8% ลักษณะเฉพาะดังกล่าวนี้เป็นความท้าทายสำคัญต่อการเติบโตของ e-Payment ผ่าน e-Commerce ของไทย ทั้งนี้ หากในอนาคตผู้บริโภคสามารถชำระเงินปลายทาง (COD) ด้วย QR code ได้ ก็จะช่วยลดต้นทุนให้กับธุรกิจ e-Commerce เนื่องจากความปลอดภัยที่มากกว่าการเก็บเงินสด อีกทั้งยังไม่ต้องจำกัดจำนวนเงินเมื่อพนักงานมาส่งสินค้า เพียงแค่สแกน QR รับชำระเงินตรงไปที่บริษัทได้เลย

การชำระเงินเพื่อซื้อของออนไลน์ในไทยส่วนใหญ่ทำผ่านบัตรเดบิต/เครดิต และการชำระเงินปลายทาง

หน่วย: % ของผู้ตอบแบบสอบถามที่ซื้อสินค้าผ่านช่องทางออนไลน์ทั้งหมด

ที่มา: ผลสำรวจของ EIC ณ เดือนกุมภาพันธ์ 2017 และ Worldpay

สังคมไร้เงินสดจะเป็นจุดเริ่มต้นให้เกิดการพัฒนาฟินเทคด้านอื่นๆ ต่อไป

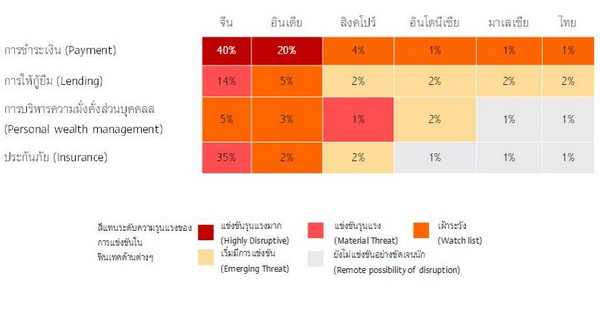

จากกรณีศึกษาของจีนและอินเดีย พบว่าการที่ผู้คนหันมาใช้ e-Payment มากขึ้นจะเป็นการสร้างฐานข้อมูลด้านการเงินของเหล่า SMEs และบุคคลทั่วไป ทั้งข้อมูลด้านจำนวนเงินที่หมุนเวียนในบัญชี ประเภทของการใช้จ่าย ช่วงเวลาที่มีเงินเข้า-ออก และอื่นๆ ซึ่งสามารถพัฒนาต่อยอดได้เป็น credit scoring หรือข้อมูลด้านเครดิตที่สถาบันการเงินสามารถนำมาประกอบการพิจารณาให้สินเชื่อ nano-finance ได้ อีกทั้งยังนำไปสู่การนำเสนอบริการทางการเงินรูปแบบอื่นๆ เช่น การบริการความมั่งคั่งส่วนบุคคล (Private Wealth Management) และการประกันภัย (insurance) ทั้งนี้ หากบริการทางการเงินในรูปแบบต่างๆ สามารถเข้าถึงประชาชนและธุรกิจได้เป็นวงกว้าง ก็จะเป็นการช่วยพัฒนา SMEs ไทย ช่วยการวางแผนทางการเงินของประชาชน รวมถึงการเข้าถึงข้อมูลของประชาชนของรัฐบาลเพื่อการกำหนดนโยบายช่วยเหลือที่ถูกต้องและตรงจุดในระยะต่อไปอีกด้วย

E-Payment ที่พัฒนาขึ้นจะนำไปสู่การพัฒนาฟินเทคด้านอื่นๆ ด้วย

หน่วย: % ของบริการด้านการเงินและการธนาคารที่มีการใช้ฟินเทค

ที่มา: DBS Bank, 2016

ธนาคารไทยพาณิชน์ ประกาศเดินหน้าภารกิจ SCB Transfomation เพื่อก้าวสู่การเป็น The Most Admired Bank โดยจะรุกสู่การเป็นธนาคารดิจิทัลที่เข้าถึงความต้องการของลูกค้า แผนงานของธนาคารในปีนี้นอกจากการเพิ่มฐานลูกค้ากลุ่มใหม่ๆ แล้วยังรวมถึงการเพิ่มสัดส่วนการลงทุนในโครงสร้างพื้นฐานด้านเทคโนโลยี เพื่อรองรับแพลตฟอร์มดิจิทัล และการนำเทคโนโลยี Business Intelligence ที่ช่วยให้ธนาคารตัดสินใจด้านการลงทุนได้มีประสิทธิภาพยิ่งขึ้นโดยอาศัยข้อมูลทั้งจากภายในและภายนอกธนาคาร และเทคโนโลยี Big Data Analysis ที่ช่วยให้ธนาคารวิเคราะห์พฤติกรรมและความต้องการของลูกค้าในเชิงลึกได้มากขึ้น

ผ่านไป9 เดือน เราได้เห็นการขยับของ SCB ด้านเทคโนโลยีอย่างต่อเนื่อง โดยมีดิจิทัล เวนเจอร์สเป็นแกนหลักในการนำเทคโนโลยีใหม่ๆ เข้ามาใช้ในวงการธนาคาร ตัวอย่างที่เพิ่งผ่านมาไม่นานคือการพัฒนาแอพพลิเคชันจัตจักรไกด์ ที่ช่วยให้ร้านค้าและลูกค้าสามารถทำธุรกรรมกันได้อย่างสะดวกรวดเร็ว รวมถึงช่วยบริการด้านข้อมูลให้กับผู้ที่ใช้งาน

ล่าสุด SCB ก็ออกมาประกาศจัดตั้ง เอสซีบี อบาคัส เป็นบริษัทในเครือที่ที่มุ่งเน้นการนำเทคโนโลยี ปัญญาประดิษฐ์ หรือ Artificial Intelligence (AI) มาใช้ในการวิเคราะห์ข้อมูลเพื่อพัฒนาธุรกิจและบริการเป็นบริษัทแรกในกลุ่มธุรกิจทางการเงินและการธนาคารของไทยและเอเชียตะวันออกเฉียงใต้

อาทิตย์ นันทวิทยา กรรมการผู้จัดการใหญ่ และประธานเจ้าหน้าที่บริหาร ธนาคารไทยพาณิชย์ จำกัด (มหาชน) กล่าวในการเปิดตัวบริษัทลูกครั้งนี้ว่า เทคโนโลยีและนวัตกรรมต่างๆ มีการเปลี่ยนแปลงอย่างรวดเร็ว เมื่อ 2 ปีก่อน SCB จึงจัดตั้ง ดิจิทัล เวนเจอร์ส ขึ้นเพื่อรองรับความเปลี่ยนแปลงเนื่องจาก SCB เป็นองค์กรใหญ่ การเปลี่ยนแปลงอย่างรวดเร็วทำได้ยาก จึงต้องมีดิจิทัลเวนเจอร์สที่มีความเป็นอิสระ เพื่อทดลองเทคโนโลยีต่างๆ ซึ่งปัจจุบันกมีบางการทดลองได้เริ่มลงสู่ตลาดบ้างแล้ว

เอสซีบี อบาคัส ก็มีลักษณะที่คล้ายคลึงกับดิจิทัล เวนเจอร์ส ที่จะมาช่วย SCB ในการขับเคลื่อนธนาคารด้วยเทคโนโลยี ด้วยการนำเอาข้อมูลที่มีอยู่มาใช้ให้เกิดความเข้าใจความต้องการของลูกค้าแบบที่ไม่เคยเกิดขึ้นมาก่อน ซึ่งหากจะรอระบบวิเคราะห์ข้อมูลของธนาคารอาจจะไม่ทันกาล การจัดตั้ง เอสซีบี อบาคัส ขึ้นก็เพื่อจะนำเอาเทคโนโลยี AI มาใช้กับฐานข้อมูลที่มีอยู่ เพื่อรู้จักผู้บริโภคเพิ่มขึ้น เป็นไปตามแนวโน้มการใช้เทคโนโลยีที่เกิดขึ้นในหลายประเทศ

อาทิตย์ระบุว่าอยากให้ เอสซีบี อบาคัส สามารถผลิตผลงานได้เช่นเดียวกับ ดิจิทัล เวนเจอร์ส ที่ก่อตั้งมาก่อน รวมถึงให้ทั้งสองบริษัทประสานงานกันเพื่อสร้างสรรค์นวัตกรรมใหม่ๆ ให้เกิดขึ้นมา

ดร. สุทธาภา อมรวิวัฒน์ ประธานเจ้าหน้าที่บริหาร บริษัท เอสซีบี อบาคัส จำกัด ให้ข้อมูลต่อว่า เทคโนโลยี AI อยู่ใกล้ตัวเรามากกว่าที่คิด เห็นได้จากระบบการคัดแยกอีเมลที่ใช้ Machine Learning ระบบแนะนำสินค้าที่ตรงใจให้แก่ผู้ซื้อแต่ละคนในเว็บไซต์อีคอมเมอร์ซ หรือระบบการจดจำใบหน้าบุคคลที่ใช้บนโซเชียลมีเดีย เป็นผลผลิตจากเทคโนโลยี AI ทั้งสิ้น

ในแวดวงธนาคาร เทคโนโลยี AI ถูกนำมาใช้แยกธุรกรรมบัตรเครดิตที่น่าสงสัยว่าจะมีการทุจริต ใช้สำหรับการแนะนำผลิตภัณฑ์ทางการเงินการลงทุน ที่เรียกว่า Robo-advisor และการชำระเงินด้วยระบบการจดจำใบหน้า AI เข้ามามีบทบาทสำคัญในการสร้างความได้เปรียบด้านการแข่งขันของธุรกิจต่าง ๆ อย่างเห็นได้ชัด จึงเป็นที่มาของการจัดตั้งเอสซีบี อบาคัส ด้วยพันธกิจหลักในการพัฒนาเทคโนโลยีที่นำเอานวัตกรรมอย่าง AI มาเป็นกุญแจสำคัญในการวิเคราะห์และเรียนรู้ข้อมูล เพื่อต่อยอดในการพัฒนาผลิตภัณฑ์และการบริการที่ตอบโจทย์ทั้งสำหรับธนาคารไทยพาณิชย์ และองค์กรธุรกิจต่าง ๆ

ดร.สุทธาภาระบุว่าจุดแข็งของ เอสซีบี อบาคัส ที่เสริมสร้างขีดความสามารถในการแข่งขันได้เป็นอย่างดี ประกอบด้วย

ปัจจุบันเอสซีบี อบาคัส มีโครงการที่อยู่ในมือที่พอจะประกาศให้ทราบได้ เช่น ในแอปพลิเคชัน SCB Easy บริษัทจะเข้าไปช่วยพัฒนาระบบการแนะนำการใช้บริการธนาคารหรือที่เรียกว่า Recommendation Engine ซึ่งทำให้สามารถนำเสนอผลิตภัณฑ์และบริการที่ลูกค้าต้องการได้รวดเร็ว ตรงใจต่อลูกค้ามากยิ่งขึ้น รวมไปถึง ระบบบริการด้านสุขภาพที่จะนำเทคโนโลยี Internet of Things หรือ IoT เข้ามาช่วยส่งเสริมไลฟ์สไตล์ด้านสุขภาพ โดยใช้ AI ในการออกแบบผลิตภัณฑ์ประกันที่เหมาะสมเฉพาะแต่ละบุคคล เพื่อช่วยกระตุ้นให้ลูกค้าใส่ใจดูแลสุขภาพและออกกำลังกายอย่างสม่ำเสมอ นอกจากนี้ ยังมีโครงการที่ เอสซีบี อบาคัส จะเข้าไปเพิ่มประสิทธิภาพในการบริหารจัดการระบบ Call Center ด้วยการนำ AI มาคาดการณ์ปัญหาของลูกค้าที่โทรเข้ามา เพื่อโอนสายไปยังผู้เชี่ยวชาญที่ตอบปัญหาได้ตรงจุด ช่วยยกระดับคุณภาพบริการและสร้างความพึงพอใจให้กับลูกค้า

การเปิด เอสซีบี อบาคัส ทำให้เห็นภาพความพยายามของ SCB ในการรุกตลาดฟินเทคเช่นเดียวกันกับเมื่อครั้งนำเอาเทคโนโลยี ATM เข้ามาเปิดให้บริการเป็นรายแรกของประเทศไทยเมื่อพ.ศ. 2526