กรุงเทพฯ (29 เมษายน 2567) - บริษัท สิงห์ เอสเตท จำกัด (มหาชน) หรือ S โดยคุณปีติพงศ์ พึ่งบุญ ณ อยุธยา ประธานกรรมการ และคุณฐิติมา รุ่งขวัญศิริโรจน์ กรรมการและประธานเจ้าหน้าที่บริหาร พร้อมด้วยคณะกรรมการ จัดประชุมผู้ถือหุ้นประจำปี 2567 รายงานผลการดำเนินงานในปี 2566 พร้อมเผยแผนการดำเนินงานและกลยุทธ์ปี 2567 เพื่อมุ่งสู่เป้าหมายในการสร้าง New All-Time High ในด้านรายได้และกำไรในทุกพอร์ตธุรกิจอย่างต่อเนื่อง ผ่านปรัชญา “Go Beyond Dreams”

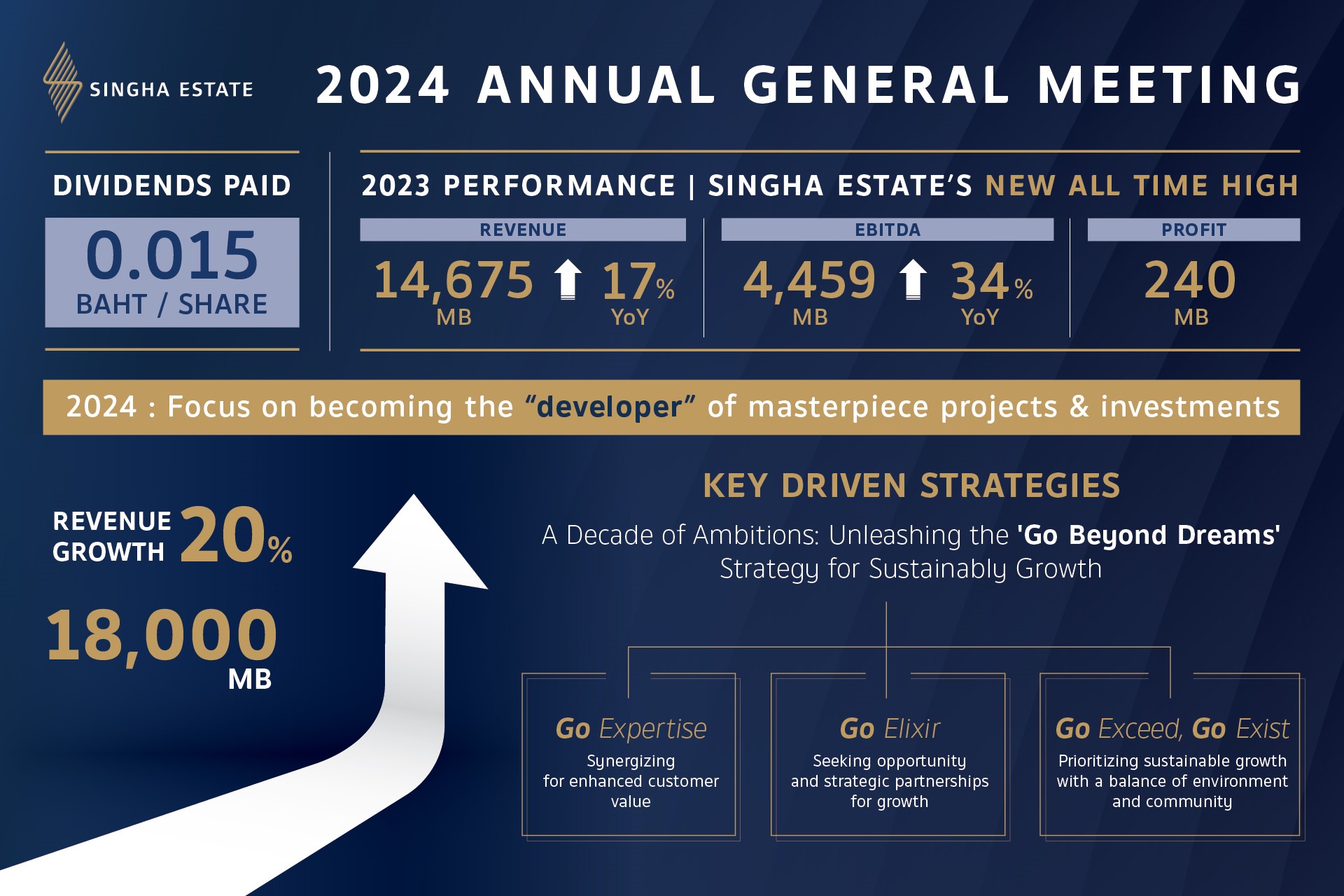

คุณฐิติมา รุ่งขวัญศิริโรจน์ กรรมการ และประธานเจ้าหน้าที่บริหาร บริษัท สิงห์ เอสเตท จำกัด (มหาชน) เปิดเผยหลังการประชุมว่า ในปี 2566 ที่ผ่านมา สิงห์ เอสเตท กวาดรายได้รวมเติบโตขึ้นถึง 17% เป็นจำนวน 14,675 ล้านบาท คิดเป็นผลกำไร 240 ล้านบาท ด้วยปัจจัยดังกล่าวที่ประชุมจึงอนุมัติจ่ายปันผลในอัตราหุ้นละ 0.015 บาท โดยคิดเป็นอัตราการจ่ายปันผล 45.12% ของกำไรสุทธิหลังการปรับปรุงรายการ และมีกำหนดจ่ายเงินปันผลในวันที่ 15 พฤษภาคม 2567

โดยในช่วงไตรมาส 4 ของปี 2566 สิงห์ เอสเตท มีสัญญาณการเติบโตของธุรกิจที่ชัดเจน และต่อเนื่องมาจนถึงช่วงต้นปี 2567 จากผลตอบรับที่ดีจากตลาด ผนวกกับความสำเร็จจากการดำเนินการตามแผนพัฒนาที่สร้างไว้ในปี 2566 ทำให้ธุรกิจเติบโตอย่างแข็งแกร่ง ทำรายได้รวมสูงสุดในประวัติการณ์ ตามเป้าหมายพร้อม New All-Time High ที่ตั้งไว้ได้สำเร็จ

ทั้งนี้ ในปี 2567 สิงห์ เอสเตท ยังเดินหน้าเพิ่มศักยภาพในการสร้างผลกำไร ผ่านการขยายพอร์ตโฟลิโอ เพื่อยกประสิทธิภาพการสร้างรายได้และการทำกำไร ภายใต้ปรัชญา Go Beyond Dreams ที่ใช้ 3 แนวทางสนับสนุนในการขับเคลื่อนการเติบโตครั้งนี้ ได้แก่ 1) Go Expertise การสร้างซินเนอร์จีจากความชำนาญของทีมระหว่าง 4 กลุ่มธุรกิจ โดยดึงเอาจุดแข็งและความชำนาญที่แตกต่างและโดดเด่นของแต่ละธุรกิจเพื่อเกื้อหนุนกันและกัน 2) Go Elixir การผนึกกำลังกับพันธมิตรใหม่ เพื่อขยายโอกาสทางธุรกิจและการลงทุน 3) Go Exceed, Go Exist ความมุ่งมั่นในการพัฒนาอย่างยั่งยืน สู่การเป็นองค์กร Carbon Neutrality ของสิงห์ เอสเตท ในปี 2573 เพื่อสร้างความสมดุลของธุรกิจทั้งกับชุมชน สังคมและสิ่งแวดล้อม โดยมีกลยุทธ์สำคัญในแต่ละธุรกิจ ได้แก่

1. กลุ่มธุรกิจที่พักอาศัย ยังคงยึดหลักการ Best in Class พร้อมเปิดตัวโครงการที่พักอาศัยคุณภาพในปี 2567 มูลค่ารวม 10,000 ล้านบาท อาทิ โครงการแบรนด์สริน (S’RIN) แห่งที่สอง เพื่อต่อยอดกระแสตอบรับและความต้องการที่ดีของลูกค้า โดยคาดว่าจะพร้อมรับรู้รายได้ในช่วงปลายปี 2567 และโครงการเอ็กซ์คลูซีฟ เรสซิเดนท์ ภายใต้แบรนด์สมิทธ์ (SMYTH’S) เพื่อตอบรับ Real Demand ที่เติบโต ในกลุ่มที่พักอาศัยระดับบน ที่มีจำนวนยูนิตไม่มาก เน้นความเป็นส่วนตัว ทำเลใกล้เมืองและพื้นที่เมืองชั้นใน รวมถึงการเข้าซื้อที่ดินเพื่อพัฒนาโครงการใหม่ ๆ และการเปิดโอกาสเข้าร่วมลงทุนกับพันธมิตรทางธุรกิจเพื่อเร่งการเติบโตอย่างต่อเนื่อง

2. กลุ่มธุรกิจโรงแรมภายใต้การบริหารงานของ SHR มุ่งเน้นการลงทุนโรงแรมที่เป็นสินทรัพย์คุณภาพ เพื่อสร้างศักยภาพในการแข่งขันและการเติบโตของรายได้ในระยะยาว โดยยกระดับประสบการณ์ท่องเที่ยวและบริการให้กับลูกค้า เช่นการปรับปรุงห้องพัก ทั้งนี้ในไตรมาส 1 ปี 2567 ที่ผ่านมา ห้องพักที่ได้รับการปรับปรุงแล้ว สามารถ command ADR ได้สูงขึ้น 20 – 30% โดยในปี 2567 – 2568 จะเดินหน้าปรับปรุงโรงแรมศักยภาพในประเทศไทย และสหราชอาณาจักร ต่อเนื่องจากส่วนแรกที่ทำการปรับปรุงในปี 2566 รวมถึงการยกระดับและนำเสนอ Brand Concept ใหม่ให้ตอบโจทย์ความต้องการและเทรนด์การท่องเที่ยวในระดับสากล ในขณะที่การหมุนเวียนสินทรัพย์ (Asset Rotation) ยังเป็นปัจจัยหนึ่งในการเสริมความแข็งแกร่งด้านผลประกอบการ พร้อมมองหาโอกาสในการควบรวมกิจการเพื่อสร้างการเติบโตให้แก่พอร์ตโฟลิโอของบริษัทฯ

3. กลุ่มธุรกิจอสังหาริมทรัพย์ และกลุ่มธุรกิจนิคมอุตสาหกรรมและโครงสร้างพื้นฐาน เน้นเจาะลูกค้ากลุ่มธุรกิจที่มีศักยภาพในการเติบโต และใช้ช่องทางการขายที่หลากหลายและเหมาะสมต่อแต่ละสภาวการณ์ ซึ่งจะช่วยผลักดันผลประกอบการธุรกิจอสังหาริมทรัพย์เพื่อการค้า และธุรกิจนิคมอุตสาหกรรมให้เติบโตต่อเนื่องได้

“จากแนวทางกลยุทธ์ดังกล่าว เชื่อมั่นได้ว่า สิงห์ เอสเตท จะขับเคลื่อนผลการดำเนินงานให้เติบโตขึ้น ผ่านการส่งมอบสินค้าและบริการที่เป็นเลิศ เพื่อส่งเสริมคุณภาพชีวิตของลูกค้าไปพร้อมกับพัฒนาธุรกิจอย่างยั่งยืน ภายใต้วิสัยทัศน์มุ่งมั่นสร้างคุณค่าและการเติบโตอย่างยั่งยืน (Entrusted And Value Enricher) และปรัชญา ‘Go Beyond Dreams’ โดยเชื่อมั่นที่จะบรรลุเป้าหมายรายได้รวมของบริษัทให้เติบโตขึ้นอย่างต่อเนื่อง และในปี 2567 ตั้งเป้ารายได้โต 20% อยู่ที่ 1.8 หมื่นล้านบาท ” คุณฐิติมา กล่าวเสริม

นายประสงค์ พูนธเนศ (กลางซ้าย) กรรมการอิสระ ประธานกรรมการ และประธานกรรมการสรรหาและกำหนดค่าตอบแทน พร้อมด้วยนายระเฑียร ศรีมงคล (กลางขวา) กรรมการและประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) และคณะกรรมการบริษัทฯ ได้จัดประชุมสามัญผู้ถือหุ้นประจำปี 2566 ในรูปแบบออนไลน์ผ่านสื่ออิเล็กทรอนิกส์ (E- Meeting) โดยที่ประชุมผู้ถือหุ้นมีมติอนุมัติการจ่ายเงินปันผลประจำปี 2565 ให้แก่ผู้ถือหุ้นในอัตราหุ้นละ 1.15 บาท ในวันที่ 3 พฤษภาคม 2566 รวมเป็นเงินทั้งสิ้น 2,965,084,181 บาท คิดเป็นสัดส่วนร้อยละ 41.53 ของกำไรสุทธิสำหรับปี 2565

การจัดประชุมผู้ถือหุ้นออนไลน์ในครั้งนี้ สามารถลดปริมาณก๊าซเรือนกระจก (Carbon Footprint) 110,641.59 กิโลคาร์บอน ซึ่งเทียบเท่ากับการปลูกต้นไม้ใหญ่ 12,294 ต้น ภายใต้โครงการ “Care the Bear”

นายระเฑียร ศรีมงคล กรรมการและประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) พร้อมด้วยคณะกรรมการบริษัทฯ ได้จัดประชุมสามัญผู้ถือหุ้นประจำปี 2564 โดยที่ประชุมฯ มีมติอนุมัติจ่ายเงินปันผลในอัตราหุ้นละ 0.88 บาท ภายในวันที่ 7 พฤษภาคม 2564 รวมเงินปันผลทั้งสิ้น 2,268,933,982 บาท นอกจากนี้ที่ประชุมฯ ยังได้อนุมัติการเข้าซื้อหุ้นสามัญของบริษัท กรุงไทยธุรกิจลีสซิ่ง จำกัด จากธนาคารกรุงไทย จำกัด (มหาชน) จำนวนทั้งสิ้น 75,050,000 หุ้น คิดเป็นสัดส่วนร้อยละ 75.05 ของจำนวนหุ้นทั้งหมดของกรุงไทยลีสซิ่ง เพื่อให้เคทีซีสามารถเสนอสินเชื่อที่เกี่ยวกับรถยนต์ได้ครบวงจร และขยายผลิตภัณฑ์ในกลุ่มสินเชื่อเช่าซื้อและลีสซิ่งให้กับฐานลูกค้าปัจจุบันของเคทีซีได้ทันที อีกทั้งยังเพิ่มโอกาสขยายธุรกิจเข้าสู่ตลาดสินเชื่อของผู้ประกอบการ SME ในอนาคต ซึ่งจะทำให้เคทีซีมีสัดส่วนสินเชื่อมีหลักประกันมากขึ้น รองรับความเสี่ยงจากความไม่แน่นอนในการดำเนินธุรกิจ โดยบริษัทฯ จะใช้ประโยชน์จากความสามารถและสินทรัพย์ของกรุงไทยลีสซิ่งจากสาขา 11 แห่งที่ตั้งอยู่ในจังหวัดสำคัญทั่วประเทศไทย สร้างความสัมพันธ์กับกลุ่มลูกค้าท้องถิ่นหรือตัวแทนจำหน่ายในพื้นที่นั้นๆ ในการปล่อยสินเชื่อ ตลอดจนแนะนำบริการอื่นๆ ของเคทีซี ให้กับฐานลูกค้าของกรุงไทยลีสซิ่งและธนาคารกรุงไทยได้อีกด้วย

การประชุมดังกล่าวจัดขึ้น ณ ห้องแกรนด์ฮอลล์ โรงแรม ดิ แอทธินี โฮเทล แบงค็อกฯ โดยบริษัทฯ ได้ปฏิบัติตามมาตรการและมีการประกาศแนวทางปฏิบัติตนสำหรับผู้เข้าร่วมประชุมสามัญผู้ถือหุ้นประจำปี 2564 กรณีการแพร่ระบาดของ Covid-19 และคำบอกกล่าวการคุ้มครองข้อมูลส่วนบุคคล (Privacy Note) ให้ผู้ถือหุ้นทราบก่อนวันจัดประชุม นอกจากนี้ เคทีซีกับผู้ถือหุ้นยังให้ความสำคัญกับการอนุรักษ์สิ่งแวดล้อมเพื่อการพัฒนาอย่างยั่งยืน จึงได้ร่วมกันลดการใช้กระดาษและพลาสติกในการประชุมฯ โดยสามารถลดปริมาณก๊าซเรือนกระจก (Carbon Footprint) 122,903.98 กิโลคาร์บอน เทียบเท่าการปลูกต้นไม้ใหญ่ 13,657 ต้น ภายใต้โครงการ “Care the Bear”

กลุ่มบริษัทเอไอเอ (“เอไอเอ” หรือ “บริษัท” รหัสตลาดหลักทรัพย์: 1299) รายงานผลการดำเนินงานที่ยอดเยี่ยมในระยะเวลา 6 เดือน สิ้นสุด วันที่ 30 มิถุนายน 2562 โดยมีอัตราการเติบโตของตัวชี้วัดหลักด้านการเงินเป็นตัวเลข 2 หลัก

นายณรงค์ศักดิ์ ปลอดมีชัย ประธานเจ้าหน้าที่บริหาร บริษัทหลักทรัพย์จัดการกองทุน ไทยพาณิชย์ จำกัด เปิดเผยว่า บริษัทฯ เตรียมจ่ายเงินปันผลพร้อมกัน 5 กองทุน ประกอบด้วย กองทุนเปิดไทยพาณิชย์หุ้นระยะยาว ซีเล็คท์ (ชนิดจ่ายเเงินปั) (SCBLTSED) กองทุนเปิดไทยพาณิชย์เพิ่มผลมั่นคง(ชนิดจ่ายเงินปันผล) (SCBPMO) ซึ่งเป็นกองทุนที่ลงทุนในตลาดหุ้นในประเทศ ซึ่งจะจ่ายให้กับผู้ถือหน่วยในวันที่ 18 ตุลาคม 2561 นอกจากนี้ยังมีกองทุนเปิดไทยพาณิชย์ โกลบอล พร็อพเพอร์ตี้ (SCBGPROP) กองทุนเปิดไทยพาณิชย์หุ้นญี่ปุ่น (ชนิดจ่ายเงินปันผล) (SCBNK225D) และกองทุนเปิดไทยพาณิชย์ หุ้น LOW VOLATILITY (ชนิดจ่ายเงินปันผล) (SCBLEQ) โดยจะจ่ายในวันที่ 22 ตุลาคม 2561 นี้ รวมมูลค่ากว่า 33 ล้านบาท

โดยกองทุน SCBLTSED จะจ่ายปันผลในอัตรา 0.1000 บาทต่อหน่วย สำหรับผลการดำเนินงานระหว่างวันที่ 24 เมษายน 2561 - วันที่ 30 กันยายน 2561 เป็นการจ่ายปันผลครั้งแรก นับจากจัดตั้งกองทุนเมื่อวันที่ 24 เมษายน 2561 ซึ่งกองทุนนี้เป็นกองทุนที่บริหารโดยทีมผู้จัดการกองทุนหุ้นไทยที่มีประสบการณ์ยาวนาน มีกองทุนภายใต้การบริหารที่ได้รับการจัดอันดับมอร์นิ่งสตาร์ 5 ดาว และ 4 ดาว เน้นสร้างผลตอบแทนเหนือตลาดอย่างสม่ำเสมอ ไม่มีข้อจำกัดการลงทุน มีการใช้กลยุทธ์ที่ผสมผสานหลากหลายโมเดลการลงทุนให้เหมาะสมตามสภาวะตลาดในแต่ละช่วงเวลา ซึ่งในแต่ละโมเดลการลงทุนมีการคัดเลือกหุ้นที่ผู้จัดการกองทุนมีความเชื่อมั่นว่ามีโอกาสสร้างผลตอบแทนให้กับพอร์ตการลงทุนได้สูงที่สุด โดยมีผลการดำเนินงานย้อนหลัง 3 เดือน อยู่ที่ 5.26% (ข้อมูล ณ วันที่ 8 ตุลาคม 2561)

กองทุน SCBPMO จะจ่ายปันผลในอัตรา 0.6300 บาทต่อหน่วย สำหรับผลการดำเนินงานระหว่างวันที่ 1 ตุลาคม 2560 - วันที่ 30 กันยายน 2561 นับเป็นครั้งที่ 5 รวมจ่ายปันผล 3.6200 บาทต่อหน่วย (นับจากจัดตั้งกองทุนเมื่อวันที่ 27 พฤษภาคม 2541) มีนโยบายการลงทุนเน้นการลงทุนในหลักทรัพย์ประเภทหุ้นที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยที่มีปัจจัยพื้นฐานดี และมีแนวโน้มที่จะเจริญเติบโตยิ่งขึ้นในอนาคต โดยมี net exposure ในตราสารดังกล่าว โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินของกองทุนรวม โดยมีผลการดำเนินงานย้อนหลัง 1 ปีอยู่ที่ 4.00% (ข้อมูล ณ วันที่ 8 ตุลาคม 2561)

สำหรับกองทุน SCBGPROP จะจ่ายปันผลสำหรับผลการดำเนินระหว่างวันที่ 1 ตุลาคม 2560 - วันที่ 30 กันยายน 2561 ในอัตรา 0.2396 บาทต่อหน่วย มีการจ่ายปันผลระหว่างกาลเมื่อวันที่ 20 กรกฎาคม 2561 ไปแล้ว 0.1556 บาทต่อหน่วย เหลือจ่ายงวดนี้ 0.0840 บาทต่อหน่วย นับเป็นครั้งที่ 4 รวมจ่ายปันผล 0.4896 บาทต่อหน่วย (นับจากจัดตั้งกองทุนเมื่อวันที่ 4 ตุลาคม 2559) โดยมีผลการดำเนินงานย้อนหลัง 1 ปีอยู่ที่ 0.54% (ข้อมูล ณ วันที่ 8 ตุลาคม 2561) มีนโยบายลงทุนในหน่วยลงทุนของกองทุน BGF WORLD REAL ESTATE SECURITIES FUND ในสกุลเงินดอลลาร์สหรัฐฯ (USD) เฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน ซึ่งมีนโยบายเน้นบริหารเพื่อสร้างผลตอบแทนจากการลงทุนใน REIT ที่จดทะเบียนในตลาดหลักทรัพย์หรือหลักทรัพย์ของบริษัทที่ประกอบธุรกิจอสังหาริมทรัพย์ทั่วโลก ภายใต้การบริหารจัดการของ BlackRock Investment Management (UK) Limited ทั้งนี้กองทุนหลักเน้นลงทุนใน REITs และหุ้นของธุรกิจอสังหาริมทรัพย์ ซึ่งส่งผลให้กองทุนมีความผันผวนต่ำกว่ากองทุนที่เน้นลงทุนในหุ้นของธุรกิจอสังหาริมทรัพย์เพียงอย่างเดียว โดยกระจายการลงทุนไปยังหลากหลายกลุ่มธุรกิจ เช่น ที่พักอาศัย สำนักงาน โรงแรม และอาคารพาณิชย์ เป็นต้น อีกทั้งยังมีการกระจายลงทุนในภูมิภาคต่าง ๆ มากกว่า 10 ประเทศทั่วโลก

ส่วนกองทุน SCBNK225D จะจ่ายปันผลสำหรับผลการดำเนินระหว่างวันที่ 1 ตุลาคม 2560 - วันที่ 30 กันยายน 2561 ในอัตรา 0.3843 บาทต่อหน่วย มีการจ่ายปันผลระหว่างกาลเมื่อวันที่ 27 เมษายน 2561 ไปแล้ว 0.3033 บาทต่อหน่วย เหลือจ่ายงวดนี้ 0.0810 บาทต่อหน่วย นับเป็นครั้งที่ 8 รวมจ่ายปันผล 2.7713 บาทต่อหน่วย (นับจากจัดตั้งกองทุนเมื่อวันที่ 11 ตุลาคม 2556) โดยมีผลการดำเนินงานย้อนหลัง 1 ปีอยู่ที่ 15.81% (ข้อมูล ณ วันที่ 8 ตุลาคม 2561) มีนโยบายการลงทุนในหน่วยลงทุนของกองทุน Nikkei 225 Exchange Traded Fund (กองทุนหลัก) เฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน บริหารงานโดย Nomura Asset Management Co.,Ltd. จดทะเบียนในตลาดหลักทรัพย์โตเกียว ประเทศญี่ปุ่น และลงทุนในสกุลเงินเยน (JPY) มีนโยบายเน้นลงทุนในตราสารทุนทั้งหมดที่เป็นส่วนประกอบของดัชนีนิคเคอิ 225 และตราสารทุนที่กำลังจะมาเป็นส่วนประกอบของดัชนีนิคเคอิ 225 ในสัดส่วนการลงทุนเดียวกับจำนวนหุ้นในดัชนีนิคเคอิ 225 (Nikkei 225 Index หรือ Nikkei Stock Average)

และกองสุดท้ายกองทุน SCBLEQ จะจ่ายในอัตรา 0.1736 บาทต่อหน่วย สำหรับผลการดำเนินงานระหว่างวันที่ 1 เมษายน 2561 - วันที่ 30 กันยายน 2561 นับเป็นครั้งที่ 5 รวมจ่ายปันผล 0.8338 บาทต่อหน่วย (นับจากจัดตั้งกองทุนเมื่อวันที่ 28 เมษายน 2559) โดยมีผลการดำเนินงาน ย้อนหลัง 1 ปีอยู่ที่ 8.41% (ข้อมูล ณ วันที่ 8 ตุลาคม 2561) มีนโยบายลงทุนในหน่วยลงทุนของกองทุน Low Volatility Equity Portfolio ชนิดหน่วยลงทุน (Share Class) I สกุลเงินดอลลาร์สหรัฐ (USD) บริหารโดย AllianceBernstein L.P เฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน ซึ่งกองทุนหลักลงทุนในตราสารทุนที่โดยพื้นฐานมีความผันผวนคาดการณ์และความเสี่ยงขาลงคาดการณ์ที่ต่ำกว่าค่าเฉลี่ยของตลาดโดยรวม ซึ่งจัดการกองทุนจะคัดเลือกหลักทรัพย์เข้าพอร์ตการลงทุนโดยการใช้แบบจำลองเพื่อคำนวณค่าความเสี่ยงและผลตอบแทนของหลักทรัพย์ รวมถึงใช้หลักการวิเคราะห์ และประสบการณ์ด้านการลงทุนที่ยาวนาน เพื่อให้ได้มาซึ่งพอร์ตการลงทุนที่ประกอบไปด้วยหลักทรัพย์ที่มีความผันผวนต่ำที่สุด ในขณะที่มีคุณภาพด้านปัจจัยพื้นฐานดีที่สุด โดยจะเน้นลงทุนในหลักทรัพย์ของบริษัทที่อยู่ในตลาดที่พัฒนาแล้วเป็นหลัก