จักรพงศ์ ธรรมวิเศษศรี ประธานกรรมการบริหาร ควินท์ เรล์ม ผู้พัฒนาอสังหาริมทรัพย์โครงการควินทิลเลียน เบิร์ก (QUiNTILLION BURGH) เมืองอัจฉริยะท่ามกลางธรรมชาติ เพื่อผู้อยู่อาศัยวัยเกษียณจากทั่วโลก ที่รองรับการใช้ควินท์ คอยน์ กล่าวว่า “ในระหว่างที่ทิศทางของวงการ

คริปโตเคอเรนซีเมืองไทยกำลังเดินหน้าไปด้วยดี และอยู่ในช่วงเวลาที่ผู้เกี่ยวข้องในธุรกิจกำลังขอใบอนุญาต ทางเราอาศัยจังหวะนี้ออกโรดโชว์ในต่างประเทศ พบว่ามีชาวต่างชาติให้ความสนใจโครงการของเราเป็นจำนวนมาก ในทางเดียวกันก็ทำให้เกิดความต้องการซื้อขายเหรียญมากเกินความคาดหมาย เราจึงตัดสินใจนำควินท์ คอยน์ ขึ้นเทรดบนกระดานต่างประเทศ เพื่อรองรับความต้องการของตลาดโลกที่กำลังให้ความสนใจซื้อขายเหรียญของเรา”

โดยควินท์ เรล์ม บี.วี. พา ควินท์ คอยน์ (QUiNT COIN) ขึ้นเทรดวันแรก 8 สิงหาคม 2561 บน EXRATES กระดานซื้อขายอันดับที่ 35 ของโลก ที่ลิสต์เหรียญมากกว่า 120 สกุล

ควินท์ คอยน์ คือการระดมทุนในรูปแบบไอซีโอ (ICO: Initial Coin Offering) จำนวน 1,250 ล้านโทเคน เสนอแก่ผู้ที่สนใจจากทั่วโลก ในราคาเหรียญละ 0.024 ดอลลาร์สหรัฐ/โทเคน หรือประมาณ 0.75 บาท/โทเคน ซึ่งสิ้นสุดการเสนอขายไปเมื่อวันที่ 17 มิถุนายน 2561 ที่ผ่านมา รวมยอด ได้ทั้งสิ้นกว่า 20 ล้านดอลลาร์สหรัฐ หรือประมาณ 661 ล้านบาท เพื่อพัฒนาระบบเมืองอัจฉริยะ (Smart City) ของโครงการควินทิลเลียน เบิร์ก

จักรพงศ์บอกว่า ควินทิลเลียน เบิร์ก เป็นโครงการที่สามารถใช้ควินท์ คอยน์ ซื้อสิทธิในการอยู่อาศัย หรือใช้จ่ายภายในโครงการได้ นับได้ว่าเป็นโครงการแห่งอนาคตที่คนทั่วโลกกำลังมองหา จึงมั่นใจเป็นอย่างมากว่าราคาซื้อขายของควินท์ คอยน์ จะสามารถรักษาระดับได้ดี ทั้งจากผู้ต้องการอยู่อาศัยจริงและจากผู้มองเห็นโอกาสในการลงทุน

โดยโครงการควินทิลเลียน เบิร์ก (QUiNTILLION BURGH) จะสร้างบนพื้นที่ขนาดประมาณ 3,200 ไร่ หรือประมาณ 4.8 ตารางกิโลเมตร ใน อ.จอมบึง จ.ราชบุรี โอบล้อมไปด้วยธรรมชาติ มีการนำแนวคิดเมืองอัจฉริยะมาบริหารจัดการโครงการอย่างเต็มศักยภาพในทุกส่วน โดยเฉพาะในด้านความปลอดภัยและการดูแลสุขภาพของผู้อยู่อาศัย ซึ่งสำรวจแล้วว่าเป็นความต้องการหลักของกลุ่มลูกค้าเป้าหมายวัยเกษียณจากทั่วโลกที่ปรารถนาจะเข้ามาใช้ชีวิตในเมืองไทย

Crescent Crypto Asset Management ผู้จัดการกองทุนดัชนีสกุลเงินดิจิทัล ที่นำโดยศิษย์เก่าโกลด์แมน แซคส์ ประกาศปิดการระดมทุน Series A และเปิดตัวกองทุนต่างประเทศ Offshore Cayman โดยการระดมทุนรอบนี้นำโดย FBG Capital ที่ได้รับการยอมรับว่าเป็นผู้นำอุตสาหกรรมในการดำเนินธุรกิจเกี่ยวกับบล็อกเชน ตั้งแต่การลงทุนในโทเคน การซื้อขาย เช่น principal trading, over-the-counter ("OTC") trading ไปจนถึงกลยุทธ์การลงทุนประเภทต่าง ๆ ได้เข้ามาลงทุน พร้อมนำเครือข่ายและความรู้ในอุตสาหกรรมมาสู่ Crescent

FBG จะอาศัยความได้เปรียบจากฐานการดำเนินงานระดับโลกที่แข็งแกร่ง เพื่อช่วยสนับสนุน Crescent ในการเพิ่มสินทรัพย์ภายใต้การจัดการ สำหรับกลุ่มกองทุนเชิงรับ (passive fund) ทั้งในสหรัฐและต่างประเทศ นอกจากนี้ FBG จะใช้ประโยชน์จากเครือข่ายของตนเองเพื่อช่วย Crescent พัฒนาและนำผลิตภัณฑ์เหรียญดิจิทัลหลายสกุลเข้าจดทะเบียนในตลาดการเงินแบบดั้งเดิม

สำหรับเงินที่ได้จากการระดมทุนครั้งนี้จะถูกนำไปใช้ในการขยายทีมงาน ว่าจ้างผู้บริหารระดับอาวุโสประจำฝ่ายขายและการพัฒนาธุรกิจ โดยมุ่งเน้นไปที่บุคลากรที่มีความสามารถจากบริษัทวาณิชธนกิจและผู้ให้บริการ ETF ชั้นนำ ซึ่งมีวิสัยทัศน์และความมุ่งมั่นที่จะผลักดันสกุลเงินดิจิทัลเข้าสู่ตลาดกระแสหลักเช่นเดียวกันกับบริษัท นอกจากนี้ บริษัทยังตั้งใจที่จะนำเงินทุนที่ได้มาใช้สร้างแพลตฟอร์มให้คำปรึกษาและการวิจัยสินทรัพย์ดิจิทัลอีกด้วย

กองทุนต่างประเทศ (Offshore Fund) กำหนดมูลค่าการลงทุนขั้นต่ำที่ 250,000 ดอลลาร์ และขณะนี้เปิดรับใบจองซื้อแล้ว โดยมีค่าธรรมเนียมการจัดการ 2% และสามารถใช้สิทธิไถ่ถอนเป็นรายไตรมาส

Crescent Crypto เปิดตัวในฤดูใบไม้ผลิของปี 2560 ผู้ร่วมก่อตั้งบริษัททุกคนเริ่มต้นการทำงานที่โกลด์แมน แซคส์ ก่อนที่จะไปสั่งสมประสบการณ์เพิ่มเติมในกองทุนเฮดจ์ฟันด์และธุรกิจเงินร่วมลงทุน โดยมี Crescent 20 Index Fund เป็นกองทุนเรือธง โดยเป็นกองทุนดัชนีสกุลเงินดิจิทัลที่บริหารจัดการโดยเอกชน ที่มุ่งเน้นผลตอบแทนการลงทุนในโลกของคริปโตด้วยแนวทางเชิงรับและมีกฎเกณฑ์ กลยุทธ์การลงทุนดังกล่าวปรับตัวตามความผันผวน สภาพคล่อง และการจัดเก็บที่ปลอดภัย (safe storage) และได้รับการออกแบบมาเพื่อให้เป็นเครื่องมือการลงทุนที่ไม่ซับซ้อนสำหรับนักลงทุน กองทุน Crescent 20 Index ครอบคลุมมูลค่าตลาดรวมประมาณ 90% ของตลาดสินทรัพย์ดิจิทัล กองทุนถูกจัดเก็บในรูปแบบ Cold Storage ทั้ง 100% และมีการปรับสัดส่วนกองทุนเป็นประจำทุกเดือน ทั้งนี้ กองทุนในประเทศ (onshore fund) จำกัดการลงทุนให้กับผู้ลงทุนที่มิใช่รายย่อย (accredited investor) เท่านั้น ด้วยมูลค่าการลงทุนขั้นต่ำที่ 100,000 ดอลลาร์

"เมื่อกล่าวถึง Disruptive Technologies ซึ่งนานๆทีจะเกิดสักครั้ง แต่นั่นหมายถึงเทคโนโลยีที่จะมาสร้างความเปลี่ยนแปลง เช่น พฤติกรรมผู้บริโภค (Consumer behavior) หรือ Lifestyle ของผู้คนครั้งสำคัญ เหมือนเช่นดั่งในปี 1975 ที่ คอมพิวเตอร์ส่วนบุคคล(Personal computer) เป็น Disruptive platform เป็น infrastructure ที่เปิดโอกาสให้คนอย่าง บิล เกตต์ สร้างแอพพลิเคชั่นมาเปลี่ยนแปลงโลกจนทุกวันนี้ที่ไม่มีใครไม่ใช้ Personal computer และอีกครั้งในเวลาต่อมาคือในปี 1990 ที่เทคโนโลยี อินเทอร์เนต TCP/IP ก็เป็น Infrastructure รอบใหม่ที่เปิดโอกาสให้คนอย่าง มาร์ก ซัคเกอร์เบริก สร้างแอพพริเคชั่น facebook หรือ แลร์รี่ เพจ สร้าง Google ขึ้นมาและสามารถสร้างความเปลี่ยนแปลงให้กับโลกดังเช่นที่เห็นกันในทุกวันนี้"

สำหรับรอบนี้ถือเป็นความโชคดีของคนในยุคนี้ที่จะมีโอกาสได้ใช้ Blockchain ซึ่งจะเป็น Disruptive Technology เป็น Infrastructure ของ Generation โดยที่ผ่านมามี Bitcoin ที่พวกเราแทบทุกคนรู้จักกันดีทั่วโลก เป็นแอพพริเคชั่นตัวแรกซึ่งถูกปล่อยออกมาในปี 2009 แต่ในเวลาไม่ถึง 9 ปี ธนาคารทั่วโลกต้องขยับตัวกันอย่างมหาศาล หรือกระทั่งวงการระดมทุนที่เรียกว่า ICO จะเห็นได้ว่าในปี 2017 มูลค่าการลงทุนผ่าน ICO ปีเดียวมากกว่า VC ทั่วโลกรวมกัน

"หมายความว่า Blockchain คือ Disruptive platform ตัวต่อไปที่ทุกวงการจะต้องหันมาใช้ เหมือนกับที่เคยต้องหันมาใช้ Personal computer และ Internet TCP/IP ในทำนองเดียวกัน" นั่นคือ Talk บทเปิดของ จิรายุส ทรัพย์ศรีโสภา บนเวที Thailand MBA Forum 2018

Blockchain Technology

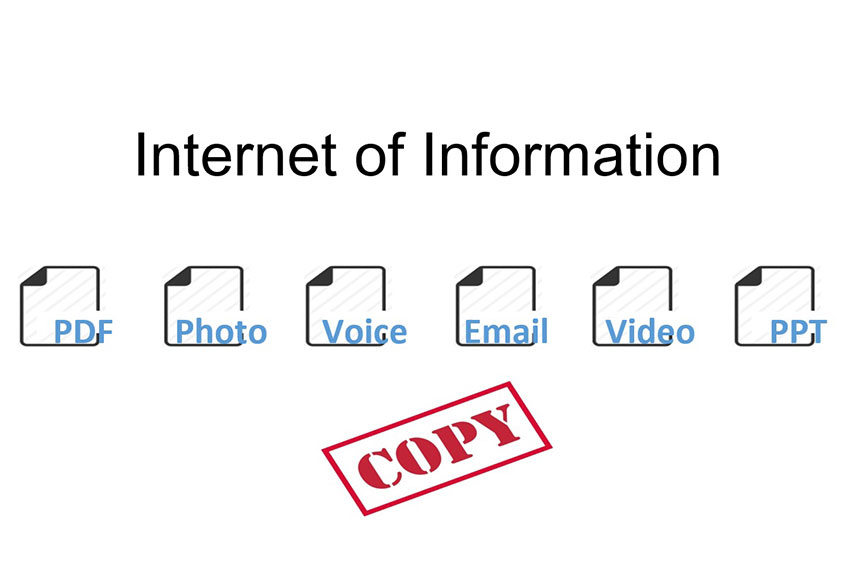

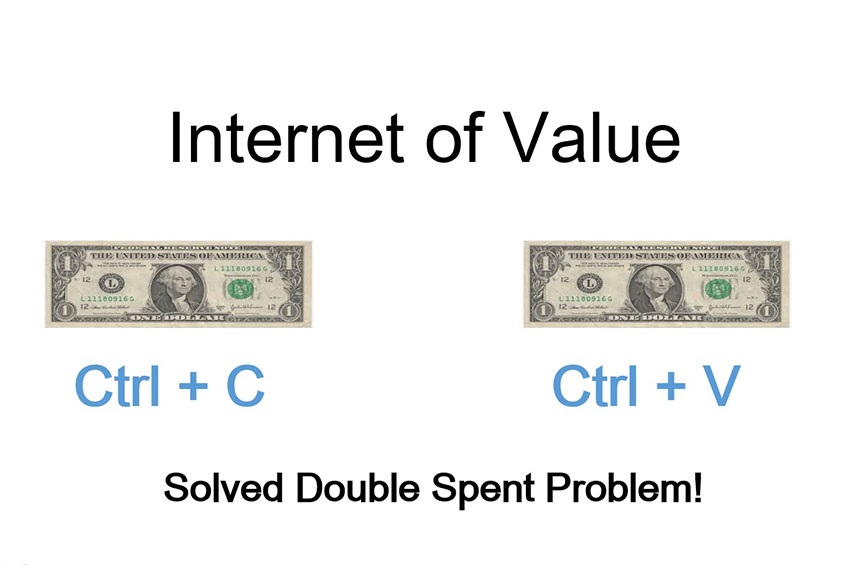

เปลี่ยนผ่าน Internet of information → Internet of Value

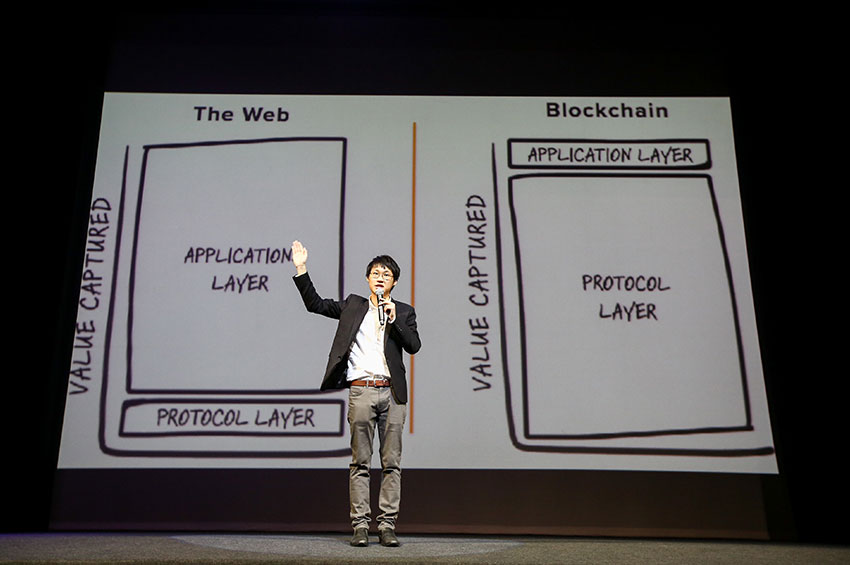

"ท๊อป จิรายุส ทรัพย์ศรีโสภา" Group CEO Blockchain Capital, Group Holdings Co.,Ltd. ได้บรรยายถึงหัวใจสำคัญของ บล็อกเชน เทคโนโลยี ซึ่งเป็น layer ที่สองของอินเตอร์เน็ท ที่มีพัฒนาการเหนือไปกว่ายุคแรกที่เป็น TCP/IP ที่เป็น Internet of Information ซึ่งส่งผ่านได้เพียงข้อมูล แต่สำหรับ บล็อกเชน เป็นอินเตอร์เน็ทที่มีความสามารถเหนือไปกว่า เพราะสามารถที่จะส่งผ่านสิ่งที่เรียกว่า "มูลค่า" (Value) ออกไปได้ด้วย โดยไม่ต้องผ่านเทคโนโลยีของตัวกลางดั่งเช่นในอดีตอีกต่อไป และแปลว่าในอนาคตอันใกล้ เหล่ากลไกตัวกลางในวงการแลกเปลี่ยนต่างๆ จะต้องปรับตัวครั้งยิ่งใหญ่

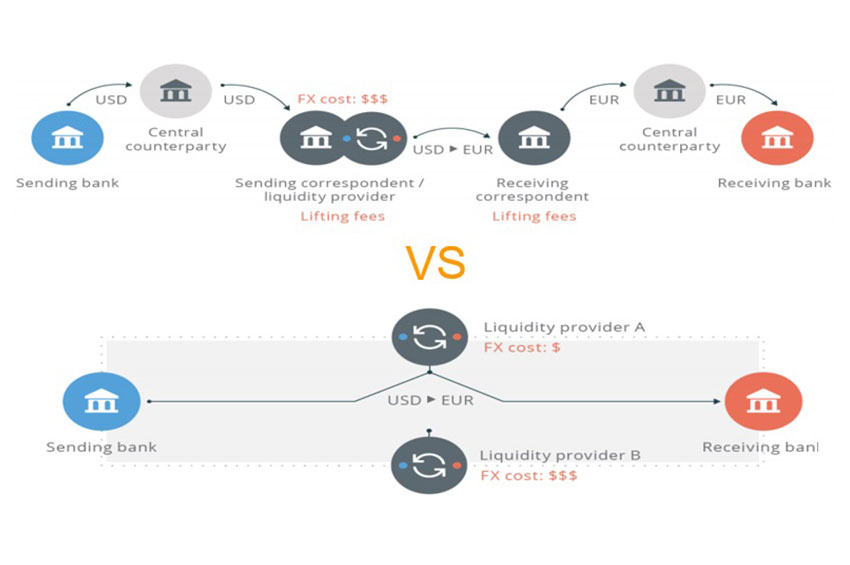

"ท๊อป จิรายุส" ยกกรณีตัวอย่างของวงการแลกเปลี่ยนมูลค่า อย่างเช่น การโอนเงินที่เคยมีธนาคารเป็นตัวกลาง การซื้อขายหุ้นที่เคยต้องผ่านโบรคเกอร์ หรือกระทั่งการซื้อขายที่ดินที่เคยต้องผ่านตัวแทนหรือนายหน้า ธุรกรรมต่างๆ ที่เคยต้องอาศัยเทคโนโลยีหรือกลไกของตัวกลางในการดำเนินการ ต่อไปเราสามารถแลกเปลี่ยนมูลค่ากันได้โดยตรง เพราะบล็อกเชนมีความพร้อมและอนุญาตให้เราสามารถ digitized มูลค่ากันได้แล้ว เรียกว่า Decentralized Vs. Centralized system

ในอดีตเราใช้อินเตอร์เนท TCP/IP ส่งออกส่งที่เป็นข้อมูลหรือรูปภาพ คือการส่งสิ่งที่เป็นสำเนาออกไป มากมายเพียงใดก็ทำได้ แต่ต้นฉบับก็ยังคงเหลืออยู่ ดังนั้นจึงส่งสิ่งที่เป็นมูลค่า ออกไปไม่ได้จริง ไม่เช่นนั้นเราก็ย่อมจะสามารถส่งออกสิ่งที่มูลค่า เช่นธนบัตรใบละ 1,000 บาทออกไปให้ใครต่อใครก็ได้ มากเท่าไหร่ก็ได้ เพราะส่งกี่ครั้ง ต้นฉบับก็ยังคงเหลืออยู่ และนั่นคือข้อจำกัดหรือที่เรียกว่า Double spent problem

แต่สำหรับ บล็อกเชน ได้รับการพัฒนาภายใต้การรวบรวมปัญหาและงานวิจัยโดยนักพัฒนาผู้มีนามว่า ซาโตชิ นากาโมโตะ ผู้คิดและพัฒนาบิทคอย โดยเขาได้แก้ปัญหาในสิ่งที่เรียกว่า Solve Double Spent Problem ทำให้บล็อคเชน สามารถเก็บมูลค่า และสามารถส่งออก "มูลค่า" ได้โดยตรงระหว่างผู้ส่งและผู้รับ และนั่นคือเป็นวิวัฒนาการของสิ่งที่ว่า Internet of value

4 Development ของ Blockchain

"จิรายุส" บอกกล่าวเล่าถึงพัฒนาการในวงการบล็อกเชนว่า สามารถแบ่งออกได้เป็นขั้นเป็นตอนอยู่ 4 ระยะ ใน stage แรกของบล็อกเชน คือ Internet of Money เช่น bitcoin ที่ออกมาได้ 8-9 ปี ทุกวันนี้ digital currency ทั่วโลกมีมากกว่า 1,700 ตัว โดยกลุ่มแรกของคริปโตนั้น มุ่งเป้าไปสู่การเป็น internet of money เพื่อที่จะทำให้เราสามารถ digitized เงินแล้วโอนหากันแบบ peer to peer โดยไม่ต้องอาศัยตัวกลางอีกต่อไป

เพราะในระบบที่ใช้กันมาจนทุกวันนี้ การโอนเงิน ซึ่งหมายถึงการโอนเงินจากธนาคารต้นทางไปยังธนาคารผู้รับ จะมีสิ่งที่เรียกว่า international clearing house เปรียบเสมือนทางด่วนที่เราต้องจ่ายค่าผ่านทางเพื่อจะไปยังจุดที่หมาย ยิ่งหลายด่านก็หมายถึงค่าผ่านทางที่ต้องเพิ่มขึ้นและต้องจ่ายไปเรื่อยๆ จนกว่าจะถึงปลายทาง และนั่นคือที่มาของค่าธรรมเนียมการโอนเงิน 5-10 % ในการโอนเงินไปต่างประเทศ แต่พอมี digital money อย่าง bitcoin,light coin, state cash หรือ Ripple เหล่านี้คือ Digital money ที่ล้วนมีเป้าหมายที่ต้องการจะเอาออกในสิ่งที่เรียกว่า international clearing house หรือกลไกตัวกลางออกไปเพื่อให้เราสามารถโอนเงินกันได้อย่างเร็วขึ้น-ประหยัดขึ้น และมีประสิทธิภาพมากขึ้น

Internet of Assets = Value Registry

stageที่สองของบล็อกเชน เป็นความสามารถในการ digitized ทุกอย่างที่มีมูลค่า ซึ่งไม่ได้หมายความว่า คือ เพียงเงิน(money)อย่างเดียว แต่สินทรัพย์ที่มีมูลค่าอื่นอาทิเช่น ที่ดิน, เพชร, พลอย, ภาพเขียนหรืออื่นๆ อีกมากมาย ก็สามารถนำมา digitized อยู่ในบล็อกเชนได้เช่นกัน

Internet of Entities = Value Ecosystem

สำหรับstageที่ 3 บล็อคเชนจะถูกนำมาใช้ในการปลดล็อค ทำให้ก่อเกิดโมเดลธุรกิจ และการจัดการใหม่ๆ เป็น decentralized autonomous ตัวอย่างที่เห็นได้ชัดเจนคือ Ethereum หนึ่งในบล็อกเชนที่เป็น Generalized platform ที่ถูกใช้ในการสร้างเหรียญและมี Smart contract ที่เปิดโอกาสให้คนสามารถสร้างบล็อคเชนและโทเคน(Token) ขึ้นมาอย่างง่ายดาย กลายเป็นเครื่องมือในการออกTokenเพื่อระดมทุนในรูปแบบที่เรียกว่า ICO ( Initial Coin Offering) ซึ่งปรากฏว่าจากคริปโตที่เคยมีเพียงไม่กี่ตัวในอดีต เพียงปีเศษๆ ที่ผ่านมามีคริปโตเกิดขึ้นกว่า 1,700 ตัวทั่วโลก โดยกว่า 90% ของเหรียญเหล่านั้นถูกสร้างบน Ethereum

Interoperable Ledgers = Value web

เป็นพัฒนาขั้นที่ 4 ที่ปัจจุบันกำลังเร่งพัฒนาเพื่อให้โทเคนที่มีอยู่ทั่วโลกจำนวนมากมาย และจะเพิ่มจำนวนขึ้นอีกมาก แต่มีสิ่งที่เป็นปัญหาติดอยู่ ณ ขณะนี้คือ โทเคนในแต่ละแพลตฟอร์ม ยังคุยกันคนละภาษา ซึ่งหากจะมีการแลกเปลี่ยนมูลค่าซื้อขาย-แลกเปลี่ยน ก็จะต้องเอาเหรียญเหล่านั้นโอนไปยังที่ที่เรียกว่า Centralized exchange crypto แล้วก็ซื้อขายเพื่อแลกเปลี่ยนกันเหมือนซื้อขายหุ้น เหตุเช่นนี้เพราะคริปโตแต่ละตัวยังไม่สามารถคุยกันได้โดยตรง ( เหมือนอินเตอร์เนทในยุคแรกๆ)

ในขณะนี้นักพัฒนากลุ่มใหม่ๆ เช่น Kyber, Ox, Airswap หรือ OmiseGo กำลังเร่งพัฒนาเพื่อสร้างการเชื่อมโยงระหว่างโทเคนตัวต่างๆ ให้สามารถคุยกันหรือแลกเปลี่ยนมูลค่ากันได้โดยตรง

สามารถรับชมคลิปวิดีโอ หัวข้อ "Blockchain for Management" โดย จิรายุส ทรัพย์ศรีโสภา จากงาน Thailand MBA Forum 2018 ได้ที่นี่

เอสซีจี เดินหน้าโครงการปิโตรเคมีครบวงจรรายแรก ในประเทศเวียดนาม ล่าสุดได้ลงนามในสัญญาเงินกู้จำนวนกว่า 3,200 ล้านเหรียญสหรัฐ (ประมาณ 110,000 ล้านบาท) กับ 6 สถาบันการเงินชั้นนำ โดยจะเริ่มการก่อสร้างในไตรมาสที่สาม ปี 2561 และคาดว่าจะสามารถดำเนินการผลิตในเชิงพาณิชย์ในช่วงครึ่งปีแรกของปี 2566 เพื่อรองรับความต้องการภายในเวียดนามที่ปัจจุบันสูงถึงปีละ 2.3 ล้านตัน และมีแนวโน้มที่จะขยายตัวเพิ่มขึ้นอย่างต่อเนื่อง ตามการเติบโตทางเศรษฐกิจของประเทศที่อยู่ในระดับสูง

นายรุ่งโรจน์ รังสิโยภาส กรรมการผู้จัดการใหญ่ เอสซีจี กล่าวว่า “โครงการ Long Son Petrochemicals หรือ LSP เป็นโครงการปิโตรเคมีครบวงจรขนาดใหญ่ระดับ World Scale มีมูลค่าการลงทุนประมาณ 5,400 ล้านเหรียญสหรัฐ หรือประมาณ 180,000 ล้านบาท ถือเป็นการลงทุนหลักของเอสซีจีในปัจจุบัน การลงทุนในครั้งนี้จะช่วยเพิ่มขีดความสามารถทางการแข่งขันในธุรกิจเคมิคอลส์ในภูมิภาคเอเชียตะวันออกเฉียงใต้ นอกจากนี้ยังนำเทคโนโลยีชั้นนำระดับโลกที่มีความยืดหยุ่นในการเลือกใช้วัตถุดิบสูงทำให้ได้เปรียบทางการแข่งขัน รวมทั้งการนำเทคโนโลยีดิจิทัลมาคิดค้นนวัตกรรมเพื่อให้ได้สินค้าและบริการที่ตอบโจทย์ลูกค้าได้ดียิ่งขึ้น”

การลงนามในสัญญาเงินกู้เป็นสกุลเงินเหรียญสหรัฐกับ 6 สถาบันการเงินชั้นนำได้แก่ ธนาคารซูมิโตโม มิตซุย แบงกิ้ง คอร์ปอเรชั่น ธนาคารมิซูโฮ ธนาคารกรุงเทพ ธนาคารกรุงไทย ธนาคารไทยพาณิชย์ และธนาคารเพื่อการส่งออกและนำเข้าแห่งประเทศไทย มีวงเงินจำนวนกว่า 3,200 ล้านเหรียญสหรัฐ (ประมาณ 110,000 ล้านบาท) และมีระยะเวลาเงินกู้ประมาณ 14 ปี โดยมีธนาคารซูมิโตโม มิตซุย แบงกิ้ง คอร์ปอเรชั่น เป็นที่ปรึกษาทางการเงิน

LSP ตั้งอยู่ที่เมือง Ba Ria – Vung Tau ห่างจากนครโฮจิมินห์ประมาณ 100 กิโลเมตร มีกำลังการผลิตโอเลฟินส์ 1.6 ล้านตันต่อปี สำหรับผลิตเม็ดพลาสติกชนิด HDPE LLDPE และ PP โดยโครงการมีการดำเนินงานอย่างเข้มงวดตามมาตรฐานความปลอดภัยและเป็นมิตรต่อสิ่งแวดล้อมระดับโลก เพื่อให้การดำเนินธุรกิจสามารถอยู่ร่วมกับชุมชนและสังคมของเวียดนามได้อย่างยั่งยืน

บุคคลในข่าว (ซ้ายไปขวา)

1. เยาวดี นาคะตะ ผู้ช่วยผู้จัดการใหญ่ ธนาคารกรุงเทพ จำกัด (มหาชน)

2. วีระพงศ์ ศุภเศรษฐ์ศักดิ์ รองกรรมการผู้จัดการใหญ่ ผู้บริหารสายงาน ธนาคารกรุงไทย จำกัด (มหาชน)

3. วรางคณา วงศ์ข้าหลวง รองกรรมการผู้จัดการ ธนาคารเพื่อการส่งออกและนำเข้าแห่งประเทศไทย

4. เชาวลิต เอกบุตร ผู้ช่วยผู้จัดการใหญ่-การเงินการลงทุน เอสซีจี

5. ธรรมศักดิ์ เศรษฐอุดม General Director, Long Son Petrochemical Company Limited

6. รุ่งโรจน์ รังสิโยภาส กรรมการผู้จัดการใหญ่ เอสซีจี

7. ชลณัฐ ญาณารณพ รองผู้จัดการใหญ่ เอสซีจี และกรรมการผู้จัดการใหญ่ ธุรกิจเคมิคอลส์

8. ยูอิชิ นิชิมุระ Regional Head of Greater Mekong Sub-Region, Country Head of Thailand, General Manager of Bangkok Branch, ธนาคารซูมิโตโม มิตซุย แบงกิ้ง คอร์ปอเรชั่น

9. ราจีฟ คันนัน Executive Officer - Head of Investment Banking Asia, ธนาคารซูมิโตโม มิตซุย แบงกิ้ง คอร์ปอเรชั่น

10. มาซายูกิ สุงาวาร่า, Executive Officer and General Manager, ธนาคารมิซูโฮ

11. วศิน ไสยวรรณ รองผู้จัดการใหญ่อาวุโส ผู้บริหารสูงสุด Corporate Banking ธนาคารไทยพาณิชย์

อภินันท์ เกลียวปฏินนท์ ประธานเจ้าหน้าที่บริหาร กลุ่มธุรกิจการเงินเกียรตินาคินภัทร KKP เปิดเผยผลการดำเนินงานครึ่งปีแรก 2561 มียอดการเติบโตของสินเชื่อที่ 10.2% ส่งผลให้ภาพรวมผลประกอบการออกมาดีเกินกว่าที่ตั้งเป้าไว้ โดยมีกำไรสุทธิ ไม่รวมส่วนของผู้ถือหุ้นส่วนน้อยเท่ากับ 3,064 ล้านบาท เพิ่มขึ้น 13.1% จากงวดเดียวกันของปี 2560 ซึ่งเป็นผลมาจากการปรับเปลี่ยนรูปแบบการทำงานของกลุ่มธุรกิจฯ อย่างต่อเนื่อง อาทิ การจัดตั้งสายช่องทางการตลาดและพัฒนาฐานลูกค้า และการยกระดับกระบวนการวิเคราะห์ข้อมูล (Data Analytic) และการบริหารจัดการความเสี่ยง (Risk Management) ซึ่งทำให้ธนาคารวิเคราะห์จำแนกกลุ่มลูกค้า (Segmentation) ได้โดยละเอียด และสามารถลดสินเชื่อกลุ่มที่ไม่มีคุณภาพ และขยายสินเชื่อกลุ่มที่ให้ผลกำไรเหมาะสมและมีศักยภาพที่จะเติบโตอย่างยั่งยืนได้มีประสิทธิภาพยิ่งขึ้น ไม่ว่าจะเป็นสินเชื่อเช่าซื้อรถยนต์ สินเชื่อบุคคล สินเชื่อเพื่อที่อยู่อาศัย หรือสินเชื่อ KK SME นอกจากนั้น ยังได้รับแรงสนับสนุนในด้านต้นทุนการเงินจากผลิตภัณฑ์เงินฝากเพื่อการลงทุน KKPSS (KK Phatra Smart Settlement) ที่ให้ดอกเบี้ยสูงเหมือนเงินฝากประจำสำหรับลูกค้า Wealth Management ของ บล. ภัทรโดยเฉพาะ ซึ่งนับเป็นการระดมเงินฝากจำนวนมากให้กับธนาคารโดยไม่ต้องใช้ต้นทุนในด้านสาขาและบุคลากรเพิ่มเติม ทั้งนี้ หลังเปิดตัวเพียงเมื่อต้นปี 2561 ปัจจุบันมียอดกว่า 2 หมื่นล้านบาท

ชวลิต จินดาวณิค ประธานสายการเงินและงบประมาณ ให้รายละเอียดผลการดำเนินงานงวดหกเดือน สิ้นสุดวันที่ 30 มิถุนายน 2561 ของธนาคารเกียรตินาคิน และบริษัทย่อยว่า กลุ่มธุรกิจฯ มีกำไรสุทธิ ไม่รวมส่วนของผู้ถือหุ้นส่วนน้อยเท่ากับ 3,064 ล้านบาท เพิ่มขึ้น 13.1% จากงวดเดียวกันของปี 2560 เป็นกำไรสุทธิของธุรกิจตลาดทุน ซึ่งดำเนินการโดยบริษัท ทุนภัทร จำกัด (มหาชน) (ทุนภัทร) และบริษัทย่อย ได้แก่ บล.ภัทร และ บลจ.ภัทร จำนวน 824 ล้านบาท มีรายได้ดอกเบี้ยสุทธิ 5,397 ล้านบาท เพิ่มขึ้น 3.9%จากงวดเดียวกันของปีก่อน ส่วนรายได้ค่าธรรมเนียมและบริการสุทธิ อยู่ที่ 2,206 ล้านบาท เพิ่มขึ้น 18.7% และรายได้อื่น 1,160 ล้านบาท รวมเป็นรายได้จากการดำเนินงานทั้งสิ้น 8,763 ล้านบาท เพิ่มขึ้นร้อยละ 13.0 จากงวดเดียวกันของปี 2560 ครึ่งปีแรกสินเชื่อโดยรวมขยายตัวที่ 10.2% โดยสินเชื่อมีการขยายตัวในทุกประเภท รวมถึงสินเชื่อเช่าซื้อที่ยังคงมีการขยายตัวต่อเนื่องที่ 2.8 % จากสิ้นปี 2560 ในด้านคุณภาพของสินเชื่อ อัตราส่วนสินเชื่อด้อยคุณภาพต่อสินเชื่อรวมยังคงปรับลดลง ณ สิ้นไตรมาส 2/2561 อยู่ที่ 4.5% ลดลงเมื่อเทียบกับ 5.0% ณ สิ้นปี 2560 ธนาคารมีอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (BIS Ratio) คำนวณตามเกณฑ์ Basel III ซึ่งรวมกำไรถึงสิ้นปี 2560 อยู่ที่ 16.27% โดยเงินกองทุนชั้นที่ 1 เท่ากับ12.72% แต่หากรวมกำไรถึงสิ้นไตรมาส 2/2561 อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยงจะเท่ากับ 17.35% และเงินกองทุนชั้นที่ 1 เท่ากับ 13.80%

อภินันท์กล่าวเพิ่มเติมถึงทิศทางธุรกิจในครึ่งปีหลังว่า กลุ่มธุรกิจฯ ยังคงให้ความสำคัญกับการพัฒนา Business Model ใน 3 ธุรกิจหลัก เพื่อกระจายโครงสร้างรายได้ให้เป็นไปอย่างเหมาะสม และมีประสิทธิภาพ ได้แก่ 1. ด้านธุรกิจสินเชื่อยังคงมุ่งเติบโตอย่างต่อเนื่อง โดยเน้นในผลิตภัณฑ์และกลุ่มลูกค้าที่เลือกแล้วว่ามีอัตราผลตอบแทนเทียบกับความเสี่ยง (risk-adjusted return) ที่เหมาะสม หรือสามารถนำไปสู่รายได้ด้านอื่นแก่กลุ่มธุรกิจฯ อาทิ สินเชื่อเช่าซื้อรถยนต์ สินเชื่อเพื่อที่อยู่อาศัย สินเชื่อลอมบาร์ด สินเชื่อธุรกิจอสังหาริมทรัพย์สำหรับลูกค้าขนาดใหญ่หรือบริษัทจดทะเบียน 2. ด้านธุรกิจ Wealth Management จะมุ่งเติบโตทั้งในด้านสินทรัพย์ของลูกค้า และสินทรัพย์ภายใต้คำแนะนำ โดยนำเสนอผลิตภัณฑ์และบริการใหม่ๆ ซึ่งจะทำให้สามารถเพิ่มสัดส่วนการให้บริการของกลุ่มธุรกิจฯ ในกระเป๋าของลูกค้า (share of wallet) โดยขยายผลผลิตภัณฑ์เพื่อการลงทุนอย่าง บัญชี KKPSS, หุ้นกู้ที่มีอนุพันธ์แฝง (Structured Note), Shark-Fin Note, Daily Range Accrual Note (DRAN), Fund Linked Note ซึ่งจะเป็นทั้งฐานเงินฝากและค่าธรรมเนียมของธนาคารต่อไป ยิ่งกว่านั้น เนื่องจากมีลูกค้า Wealth Management จำนวนมากขึ้นเรื่อยๆ สนใจโอกาสการลงทุนในต่างประเทศ กลุ่มธุรกิจฯ จึงจะเปิดตัวบริการการลงทุนในต่างประเทศ (Offshore Investment) โดยร่วมกับ Investment Bank และ Asset Management ของต่างประเทศ ประมาณ 10 แห่ง ที่ผ่านการกลั่นกรองโดยทีมวิจัยลูกค้าบุคคล (CIO Office) และนำเสนอต่อลูกค้าแต่ละรายโดยทีมที่ปรึกษาทางการเงิน (Financial Consultant) และทีมที่ปรึกษาวางแผนการลงทุน (Investment Advisor) พร้อมกันนั้น ยังยกระดับสาขาธนาคารให้เป็น Financial Hub หรือศูนย์บริการทางการเงินครบวงจรที่สามารถให้บริการในด้านการลงทุนให้กับลูกค้า โดยปัจจุบันมี 3 สาขา คือ เซ็นทรัลเวิลด์ ทองหล่อ และเยาวราช 3. ด้านธุรกิจสินเชื่อบรรษัท ธุรกิจตลาดการเงิน และธุรกิจวานิชธนกิจ ของกลุ่มธุรกิจฯ ยังเติบโตก้าวกระโดดจากการผสานความร่วมมือและบูรณาการอย่างเป็นผลระหว่างบริษัทในกลุ่มธุรกิจฯ ในช่วงที่ผ่านมา สะท้อนจากสินเชื่อที่เติบโตกว่า 60% และการเพิ่มขึ้นของสัดส่วนรายได้ที่เกิดจากการทำงานร่วมกัน